Российский рынок бульдозеров в 2021 году

БЕСПЛАТНО

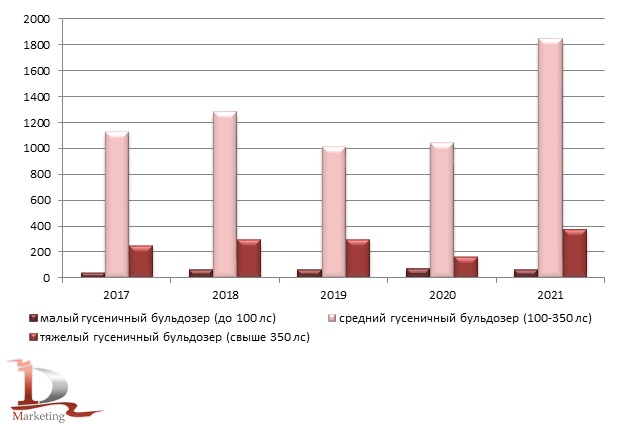

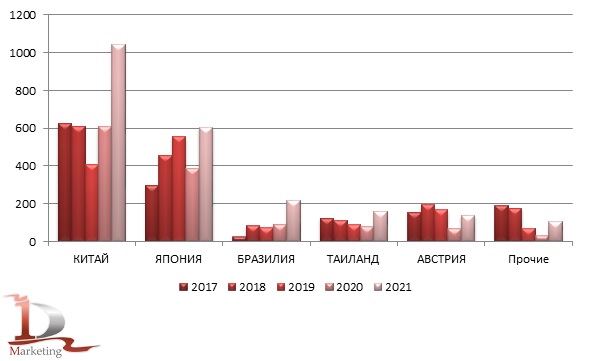

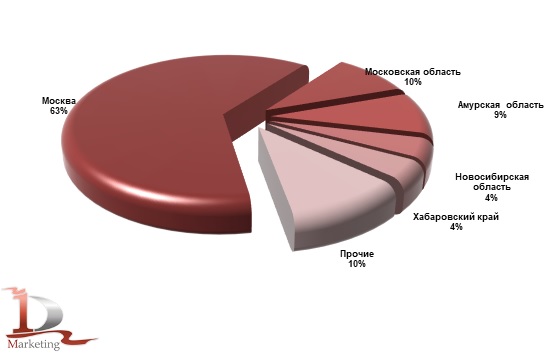

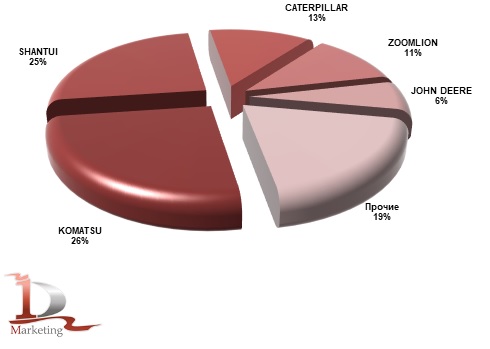

Статья посвящена анализу рынка гусеничных бульдозеров в России по итогам 2021 года. В материале отражена динамика импорта и производства бульдозеров с 2017 года. Проанализированы ведущие игроки на рынке бульдозеров по итогам 2021 года. Представлен анализ импорта бульдозеров по итогам первого квартала 2022 года.

Актуальность:

июнь 2022 г.

Источники: ФТС, Росстат

Закажите звонок!

Рынок бульдозеров в РФ: производство и импорт 2021-2022

Мы живем в очень удивительное время, когда процессы глобализации максимально интегрировались в политико-экономический строй абсолютного большинства стран, и изменение баланса одной отрасли в отдельно взятой стране может потянуть за собой сразу целую череду изменений финансовых систем других государств. За последнее десятилетие мы стали свидетелями сразу нескольких совершенно разных и в то же время уникальных событий, изменивших и продолжающих менять отечественный рынок промышленных и потребительских товаров. Последние события дают нам повод рассуждать и о том, что таким как прежде, российский рынок уже не будет. Все это проецируется и на сегмент техники специального назначения, однако на каждый отдельно взятый вид машин влияет это по-разному. В нашем случае мы отследим изменения на рынке гусеничных бульдозеров за последние несколько лет.

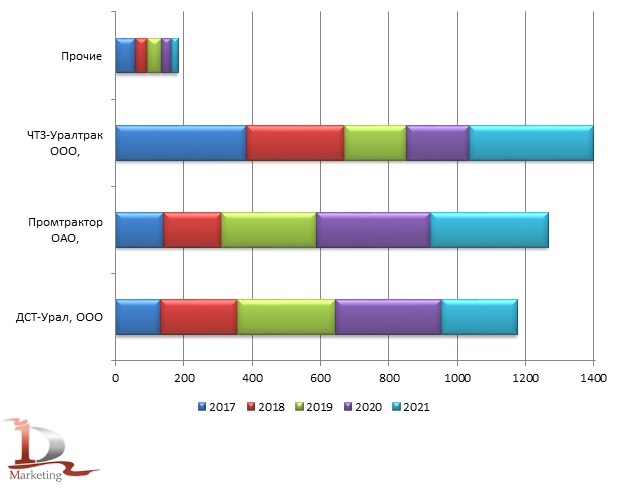

Основные показатели рынка бульдозеров в России в 2017 – 2021 гг., шт.

Более подробно остановимся на выпуске гусеничных бульдозеров в России. В настоящее время у нас в стране имеется четыре завода, выпускающих гусеничные бульдозеры различных классов, причем основная конкурентная борьба разворачивается между тремя из них. Анализ суммарного производственного показателя за все исследуемые периоды выявил лидерство ЧТЗ-Уралтрак. Отметим, что выпуск бульдозеров на заводе снижался с 2017 года, а вот по итогам только 2021 года произошел резкий скачек, позволивший по своим объемам выпустить техники на уровне суммарных объемов 2018 и 2019 гг. Два других основных конкурента ЧТЗ-Уралтрак, компании ДСТ-Урал и Пpомтpактоp, напротив, с 2017 года стали наращивать объемы выпуска гусеничных бульдозеров за одним исключением, рост объемов выпуска техники Пpомтpактоp наблюдался вплоть до 2021 года, а вот выпуск бульдозеров под маркой ДСТ-Урал в последнем отчетном периоде сократился ниже уровня 2018 года.

-

Импорт бульдозеров в Россию в 2018 году

Обзор посвящен российскому импорту бульдозеров в 2018 году. В обзоре представлен анализ основных импортеров бульдозеров в Россию; оценка марочной и географической структуры импорта бульдозеров в Россию.

Актуальность: май 2018 г.

Источники: Таможенная статистика (импорт РФ)

8 800 ₽ -

Импорт бульдозеров в Россию в 2019 году

Обзор посвящен российскому импорту бульдозеров в 2019 году. В обзоре представлен анализ основных импортеров бульдозеров в Россию; оценка марочной и географической структуры импорта бульдозеров в Россию.

Актуальность: апрель 2019 г.

Источники: Таможенная статистика (импорт РФ)

17 640 ₽ -

Импорт бульдозеров в Россию в 2020 году

Обзор посвящен российскому импорту бульдозеров в 2020 году. В обзоре представлен анализ основных импортеров бульдозеров в Россию; оценка марочной и географической структуры импорта бульдозеров в Россию.

Актуальность: апрель 2020 г.

Источники: Таможенная статистика (импорт РФ)

17 640 ₽ -

Рынок бульдозеров в России 2020: итоги первого полугодия

Статья посвящена анализу российского рынка бульдозеров в 2020 году, подведены итоги первого полугодия. Рассмотрено внутреннее производство бульдозеров в России, представлен анализ импорта бульдозеров в Россию в разрезе основных марок, регионов получателей, стран производства.

Актуальность: ноябрь 2020 г.

Источники: Таможенная статистика (импорт РФ) -

Импорт бульдозеров в Россию в 2021 году

Обзор посвящен российскому импорту бульдозеров в 2021 году. В обзоре представлен анализ основных импортеров бульдозеров в Россию; оценка марочной и географической структуры импорта бульдозеров в Россию.

Актуальность: март 2021 г.

Источники: Таможенная статистика (импорт РФ)

19 500 ₽ -

Импорт бульдозеров в Россию в 2022 году

Обзор посвящен российскому импорту бульдозеров в 2022 году. В обзоре представлен анализ основных импортеров бульдозеров в Россию; оценка марочной и географической структуры импорта бульдозеров в Россию.

Актуальность: январь 2023 г.

Источники: Таможенная статистика (импорт РФ)

19 500 ₽