Российский рынок крахмалопродуктов: 2009-2010 гг.

Статья, подготовленная на основе исследования российского рынка крахмала и крахмалопродуктов в 2009-2010 гг.

Актуальность:

апрель 2012 г.

Источники: Таможенная статистика, Статистика железнодорожных перевозок, РОССТАТ

Закажите звонок!

- Производство крахмалопродуктов в России

- Импорт крахмалопродуктов в Россию

- Внутренние российские грузоперевозки крахмалопродуктов

Рынок крахмалов в России оценивается как сложный, с высокими барьерами входа и выхода из-за дорогостоящей и не простой технологии производства, рынок, на котором все игроки известны, и конкурировать отечественным предприятиям приходится с крупнейшими иностранными компаниями.

Производство крахмалопродуктов в России

Основным сырьем для производства крахмала в России является кукуруза, в меньшей степени используется картофель. В 2009 году объемы сбора кукурузы значительно ниже (на 41%* ) показателей 2008 года. Засушливая погода лета 2010 года значительным образом повлияла на урожайность и валовые сборы: урожайность кукурузы снизилась на 15%, урожайность картофеля – почти на 30%.

Следует отметить, что производство крахмалопродуктов из картофеля занимает незначительную долю, основным видом сырья, исходя из данных производства, можно назвать кукурузу.

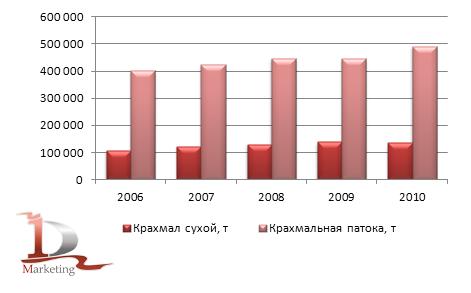

Производство крахмала и патоки последние 5 лет стабильно росло, по обеим позициям прирост за весь период составил около 50%. Небольшой спад отмечается в производстве сухого крахмала по результатам 2010 года, показатель снизился на 3%.

Производство крахмальной патоки в 2010 году выросло на 10%. С сентября 2010 в данном направлении наметился позитивный тренд и итогом двух месяцев 2011 года стал прирост равный 29%, по отношению к аналогичному периоду 2010 года. Производство декстринов в 2010 году снизилось на 24%.

По состоянию на 1 января 2011 года в производстве кукурузного масла, крахмала и крахмалопродуктов было задействовано 16 предприятий, в производстве крахмала и крахмалопродуктов, сахаров и сахарных сиропов, не включенных в другие группировки – 15 предприятий.

Ведущим производителем крахмала в России по состоянию на начало 2011 года является Ефремовский ГПК (29% от суммарного объема производства). По 15% у Чаплыгинского и Гулькевичского заводов. 99,5% крахмалопатоки в России производится на десяти заводах. Структура основных игроков: Ефремовский ГПК – 57,6%, "Ибредькрахмалпатока" – 8,7%, Хоботовское предприятие "Крахмалопродукт" – 8,2%. Новый игрок на рынке – Завод Амилко (Миллеровский глюкозно-мальтозный комбинат), развернувший широкомасштабное производство в Ростовской области.

В России средняя цена производителей на сухой крахмал (кроме модифицированных) в 2010 году составила 13114 рублей за тонну. В 2009 средняя цена составляла 14659 рублей за тонну, таким образом, снижение составило 11,5%. В динамике цен производителей на крахмал за последние полгода имеется выраженный растущий тренд. В частности, в первом квартале 2011 года уровень стал самым высоким за последние 2 года. Средняя цена производителей на крахмальную патоку в 2010 году составила 13900 рублей за тонну. По сравнению с 2009 годом показатель вырос на 9%. В первом квартале уровень цен был значительно выше предыдущих месяцев.

Импорт крахмалопродуктов в Россию

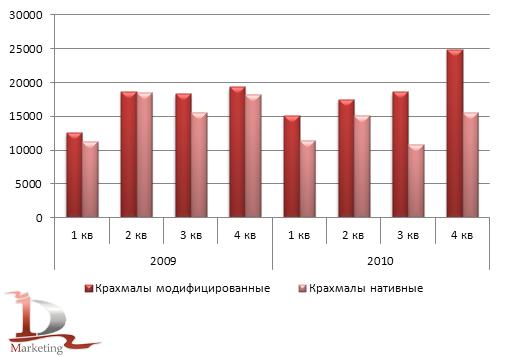

В 2009 году общий объем импорта рассматриваемых крахмалопродуктов в Россию составил более 150 тыс. тонн, в 2010 году произошло незначительное увеличение на 0,5% - превысив 151 тыс. тонн.

Объем импорта модифицированных крахмалов в 2010 году вырос по отношению к предыдущему году на 10,5%, в сегменте нативных крахмалов сокращение составило 16,6%.

Значительно в 2010 году сократились объемы ввоза в страну крахмальной патоки – на 34% относительно 2009 года.

Несмотря на то, что доля декстринов в общем импорте продукции всего 0,3%, в 2010 году стоит отметить рост ввоза данного товара в 2,1 раза.

В целом за 2009-2010 гг. наибольшую долю составляют в импорте поставки крахмалов, превращенных в сложный или простой эфир (37%) и нативного картофельного крахмала (20%). В 2010 году ввоз крахмалов, превращенных в эфиры, вырос на 10%, картофельного, наоборот, незначительно снизился - 3,5%.

В целом в импорте модифицированных крахмалов преобладает продукция для пищевой промышленности – 47% и для бумажной отрасли – 28,9%. В импорте нативных крахмалов более половины приходится на поставки продукции для пищевой промышленности. При этом крахмалы для производства рыбы и сурими составляют 4,4% от общего объема импорта нативных крахмалов за два года. И в 2010 году рост ввоза данных крахмалов увеличился в 2 раза.

Объем импорта крахмалопатоки в 2009-2010 гг. целиком предназначен для пищевой отрасли, в частности, для кондитерской промышленности, он составил в общем объеме ввоза данной продукции 36%.

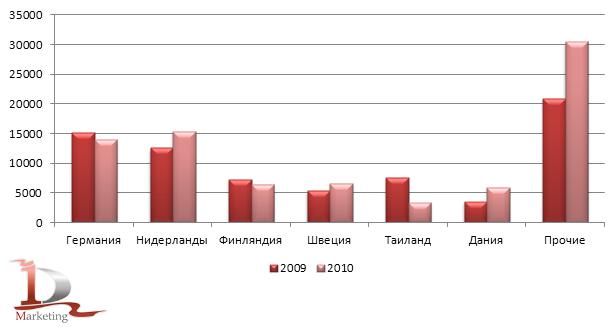

В импорте модифицированных крахмалов преобладают поставки товаров немецкого производства. В 2010 году, однако, импорт продукции данной страны как производителя сократился на 8,5% к 2009 году, уступив лидерство модифицированным крахмалам производства Нидерландов.

В импорте нативных крахмалов лидерство в разрезе стран производителей принадлежит Литве. В 2010 году импорт нативных крахмалов литовского производства вырос на 16,4%, составив за 2 года в целом 24 тыс. тонн.

По итогам 2009 года в импорте крахмалопатоки в Россию преобладает продукция казахского производства . На втором месте Китай, при этом объемы ввоза продукции произведенной в КНР значительно ниже – чуть более 4,5 тыс. тонн за два года.

Санкт-Петербург и Москва находятся на первых позициях по объемам закупки импортной крахмалопродукции в 2009-2010 гг. – более 91 тыс. тонн и более 52 тыс. тонн соответственно.

Внутренние российские грузоперевозки крахмалопродуктов

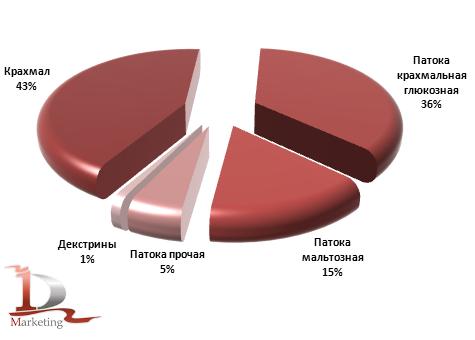

По объемам поставок лидирует крахмал всех видов, кроме картофельного. Доля поставок крахмала составляет 43% от указанных видов крахмалопродуктов в 2009-2010 гг.

Снижение объемов перевозок патоки крахмальной глюкозной в 2010 года по отношению к 2009 году составило 7,8%. Доля мальтозной патоки в общих грузоперевозках в анализируемый период составила 15,3%. В 2009-2010 году патоки прочей было перевезено по железной дороге чуть более 18 тыс. тонн, что составляет 5% от общего объема перевозок крахмалопаточных продуктов. Из рассматриваемых продуктов наименьшую долю в структуре железнодорожных перевозок – 1% - занимает декстрин. При этом именно декстрин продемонстрировал наибольший рост в 2010 году в сравнении с 2009 годом – более чем в 4 раза.

Лидером среди регионов-отправителей крахмалопродуктов является Тульская область, где расположены производственные мощности Глюкозно-паточного комбината "Ефремовский". В рязанской области расположен завод ОАО "Ибредькрахмалпатока", производственная деятельность которого обеспечила области 10% в общем объеме отгрузок крахмалов и патоки в 2009-2010 гг. ЗАО "Крахмалопродукты" и ОАО "Чаплыгинский крахмальный завод", расположившиеся в Тамбовской области, способствовали тому, что на долю региона пришлось 9% от суммарного объема перевозок крахмалопаточной продукции по ж/д.

В республике Коми расположены производственные мощности ОАО "Монди Сыктывкарский ЛПК" – одного из крупнейших потребителей крахмала целлюлозно-бумажной промышленности. Это и обеспечило республике первое место в рейтинге регионов получателей крахмалопродуктов по ж/д в 2009-2010 гг. Лидером закупок в Новосибирской области стала ОАО "Пивоваренная компания "Балтика".

В целом в 2010 году крахмальная отрасль активно развивалась. По оценкам аналитиков, в ближайшие годы рынок крахмала будет расти за счет расширения его применения в пищевой, прежде всего хлебопекарной промышленности. Крахмал все активнее применяется для удешевления себестоимости хлебобулочных изделий, так как он позволяет использовать менее качественную муку. Потенциал роста имеется также у сегмента крахмалов для замороженных продуктов питания.

*По состоянию на 14.10.2009 г.

К крахмалопродуктам, рассматриваемым в статье, относятся крахмалы нативные и модифицированные, патока мальтозная и карамельная, прочая.

Анализ ВЭД проведен без учета Республики Беларусь.С 1 июля 2010 года в статистике внешней торговли России на отражаются данные по Казахстану.

Исследовательская компания ID - Marketing

Май, 2011 г.

-

Российский рынок крахмалов в 2009-сентябре 2010 гг.

Статья, подготовленная на основе исследования рынка крахмалов в России в 2009 – сентябре 2010 гг.

Актуальность: апрель 2012 г.

Источники: Таможенная статистика, Статистика железнодорожных перевозок, РОССТАТ -

Обзор рынка нативных крахмалов в 2012 году

Обзор посвящен анализу импорта, экспорта и железнодорожных перевозок нативных крахмалов в 2012 году с определением географической структуры поставок и основных игроков на рынке.

Актуальность: апрель 2012 г.

Источники: Таможенная статистика, Статистика железнодорожных перевозок

от 9 900 ₽ -

Обзор рынка модифицированных крахмалов в 2012 году

Обзор посвящен анализу импорта, экспорта и железнодорожных перевозок модифицированных крахмалов в 2012 году с определением географической структуры поставок и основных игроков на рынке.

Актуальность: апрель 2012 г.

Источники: Таможенная статистика, Статистика железнодорожных перевозок

от 9 900 ₽ -

Обзор рынка патоки в 2012 году

Обзор посвящен анализу российского импорта, экспорта, железнодорожных перевозок патоки в 2012 году с определением географической структуры поставок и основных игроков на рынке.

Актуальность: апрель 2012 г.

Источники: Таможенная статистика, Статистика железнодорожных перевозок

от 9 900 ₽ -

Российский рынок крахмалопродуктов в 2009-1 квартале 2012 гг.

В исследовании представлен анализ внутрироссийского рынка крахмалов и патоки, в частности рассмотрены следующие виды крахмал нативный, крахмал модифицированный, патока крахмальная: карамельная, мальтозная, глюкозно-фруктозные сиропы, глюкоза, фруктоза, декстрин, мальтодекстрин, глютен кукурузный. глютена. Проведено изучение динамики развития и текущего состояния потребляющих отраслей для определения перспективных направлений потребления крахмалопродуктов с учетом возможного импортозамещения.

Актуальность: май 2012 г.

Источники: Таможенная статистика, Железнодорожная статистика, РОССТАТ

25 900 ₽ -

Российский рынок крахмала и крахмалопродуктов в 2012-1 квартале 2016 гг.

Исследование посвящено анализу российского рынка крахмала и крахмалопродуктов, побочных продуктов переработки зерна. В частности, рассмотрены крахмалопродукты сахаристые (в том числе, патока, глюкозно-фруктозные сиропы), натуральные крахмалы, модифицированные крахмалы, глютен. Исследование содержит детальный анализ внутреннего производства, потребления, внешнеторгового рынка.

Актуальность: июнь 2016 г.

Источники: Таможенная статистика, Железнодорожная статистика, РОССТАТ

40 000 ₽