Рынок соевого шрота: 2008-2009 гг.

Статья, посвященная анализу российского рынка соевого шрота по итогам 2008-2009 гг.

Актуальность:

апрель 2012 г.

Источники: Федеральная служба государственной статистики, Данные Федеральной таможенной службы РФ

Закажите звонок!

- Определение и виды шротов

- Мировой рынок шротов

- Российский рынок шротов 2008-2009 гг.

- Итоги и прогнозы

Определение и виды шротов

Шрот – продукт, получаемый при изготовлении растительных масел, по сути дела представляющий из себя отходы производства, также, как и более широко известный жмых. Ключевое отличие состоит в том, что шрот содержит значительно меньше масла при высоком содержании белков. Это и обуславливает его широкое применение в кормлении животных, так как эта составляющая комбикормов позволяет заменить дорогостоящие животные корма, а кроме того повысить выход продукции в животноводстве и птицеводстве.

Соответственно видам масличных культур, из которых изготавливают растительные масла и получают жмыхи, различаются и виды шротов – подсолнечный, рапсовый, соевый, кукурузный, арахисовый и другие. Первые три вида наиболее распространены, а лидирующее место по праву принадлежит продукту переработки сои, так как соевый шрот обладает наибольшей ценностью – высоким содержанием белка.

Мировой рынок шротов

В мире ежегодно производится более 130 млн тонн соевого шрота. Лидером по объемам производства являются США (около 35% от всего объема), в ТОП-3 также входят Аргентина и Китай. Структура мирового экспорта по части крупнейших стран-поставщиков соевого шрота не вполне соответствует производственной, так как США и Китай реализуют выпущенные объемы на внутреннем рынке, что не свойственно Аргентине и Бразилии – которые обеспечивают львиную долю мирового экспорта (40% и 25%, соответственно). Наибольшее количество шрота потребляют страны Евросоюза, Китай и США, и если у двух последних стран есть возможность обеспечить свои запросы из внутренних резервов, то ЕС приходиться закупать шрот у других стран – что составляет более 40% от объема мирового импорта этого продукта переработки сои.

Цены на соевый шрот определяются на биржах, таких как Чикагская торговая биржа, торговые площадки в Роттердаме и Гамбурге, и в последнем сезоне они продолжали расти вместе со спросом. На уровне цен сказался также невысокий урожай в Аргентине и динамика курсов основных валют. Что касается динамики переработки сои – основного сырья для получения шрота, последние годы ее объемы находятся на высоком уровне, а с ростом благосостояния населения и потребления продукции животноводства в 2004 – начале 2008 гг. спрос и потребление соевого шрота, в том числе и в России, стабильно росли.

Российский рынок шротов 2008-2009 гг.

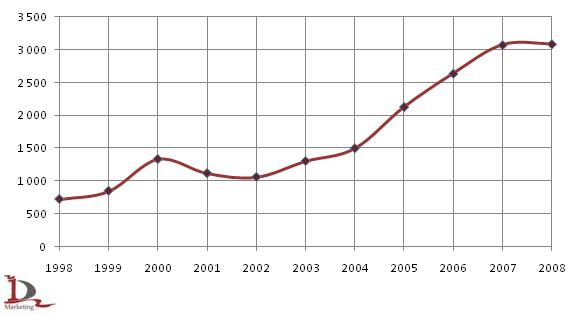

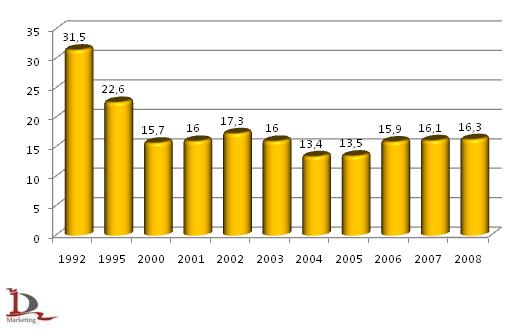

В целом, российское производство жмыхов и шротов за последние 10 лет значительно возросло.

Источник: данные ID-Marketing на основе информации ФСГС РФ

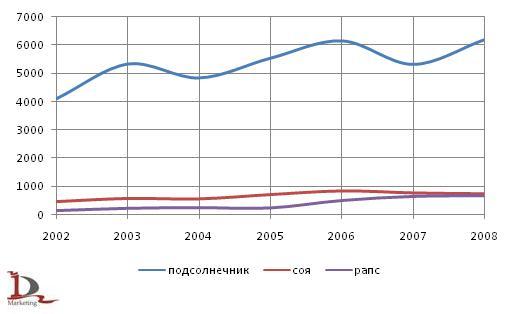

Выращивание и переработка сои – основного источника сырья для производства шрота, в России недостаточно развиты. Долгое время этому направлению уделялось мало внимания и только в 2001 году посевные площади под эту культуру начали увеличиваться. За последние три года, однако, динамика была слабо отрицательной, при этом наибольшую долю среди масличных культур традиционно занимает более привычный подсолнечник. Стоит отметить также, что стагнация в выращивании сои идет на фоне растущих объемов посевов рапса и подсолнечника, что обусловлено рядом факторов, речь о которых пойдет ниже.

Источник: данные ID-Marketing на основе информации ФСГС РФ

Выращивание масличных культур в России в 2006-2008 гг. оставалось на достаточно низком уровне, а доля посевов за последние 3 года колебалась в районе отметки 10% от общей посевной площади сельскохозяйственных культур. Невысокий интерес к выращиванию сои связывают с недостаточным знанием технологии и непониманием экономической выгоды от переработки соевых продуктов. Главной особенностью российского производства соевых продуктов является то, что на переработку идет малая часть, преимущественно выращенная соя идет в корма в необработанном виде, в то время как в западных странах основным направлением является получение шрота, а соевое масло в большей степени выступает побочным продуктом.

Источник: данные ID-Marketing на основе информации ФСГС РФ

Импорт соевого шрота в Россию 2008-2009 гг.

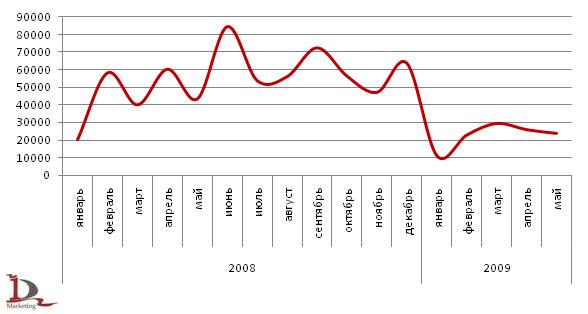

Традиционные места выращивания сои в России – Краснодарский край, Белгородская область, не так давно культура начала выращиваться в Воронежской и Липецкой области. Однако, большая часть соевых продуктов в виде шрота или бобов завозится из-за границы. С марта 2009 года в целях защиты внутреннего рынка на соевый шрот была введена 5% пошлина сроком на 9 месяцев (до этого импорт был беспошлинным). Динамика импортных потоков, несомненно, связана и с динамикой цен на шрот, которые остаются на высоком уровне из-за завышенного курса доллара и планируемого снижения объемов сбора сои в текущем году.

Источник: данные ID-Marketing на основе информации ФТС РФ

В целом, за 2008 год было ввезено на 10% меньше соевого шрота (но на 36% больше в денежном выражении), чем в 2007, а за январь-май 2009 почти вдвое меньше, чем за соответствующий период 2008 года – 112,5 тысяч тонн против 221,6 тысяч тонн в прошлом году. Снижение импорта обусловлено и введением пошлины на ввоз, и общей стагнацией рынка после кризиса, и поиском альтернативных вариантов добавок в комбикорма.

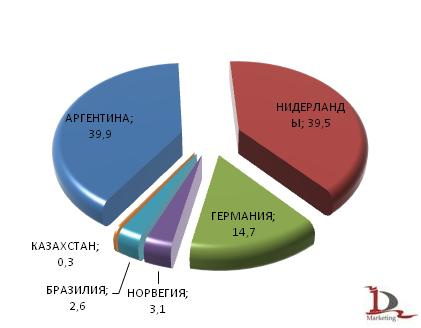

Производителями импортированного в январе-мае 2009 года шрота стали 6 стран. Традиционно ведущее место принадлежит соевому продукту из Аргентины, почти не отстают Нидерланды, суммарно эти две страны занимают почти 80% импортного рынка России. Самый дорогой в мире немецкий шрот – занимает третье место с неполными 15% от общего объема импорта соевого шрота в первые 5 месяцев 2009 года.

Источник: данные ID-Marketing на основе информации ФТС РФ

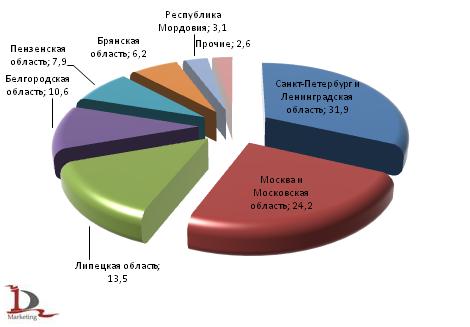

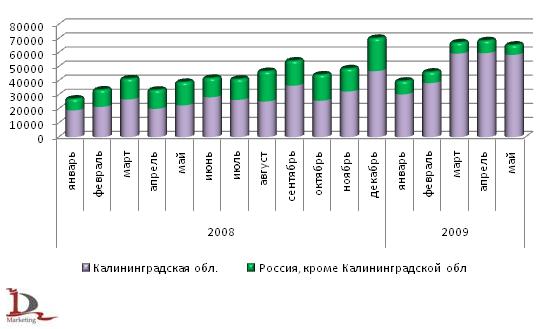

Стоит отметить, что предпочтение импортному шроту большинство компаний отдает из-за более низкой цены его доставки, и хотя с 2007 года соевый шрот в больших объемах производит группа компаний «Содружество», доставка с Северо-запада России для многих комбикормовых предприятий и птицефабрик оказывается невыгодной. С 1 мая 2009 года Белорусская железная дорога снизила тарифы на транзит из Калининградской области соевых шротов и другой продукции компании на 20%. Каким образом это снижение сказалось на динамике поставок по железной дороге, можно отследить уже сейчас.

Источник: информационный массив ID-Marketing

Суммарный объем поставок по железной дороге в январе-мае 2009 года увеличился на 64% по сравнению с аналогичным периодом предыдущего года, доля Калининградской области в 2009 году существенно возросла. Запуск завода «Содружество» был произведен в 2007 году, и если в 2008 доля поставок в среднем находилась на уровне 60%, то за первые 5 месяцев 2009 года – среднее значение достигло 80-84% от объемов перевозок шрота по железной дороге. Общая мощность предприятия оценивается в 740 тыс.тонн соевого шрота ежегодно. Эффект от снижения тарифов на транзит через Беларусь в мае заметно не отразился на объемах поставок из Калининградской области.

Производство соевого шрота в России 2008 г.

Внутреннее производство шрота из сои на начало 2008 года было представлено 15 предприятиями. Пять из них – крупные компании масложировой отрасли: Иркутский масложиркомбинат, Хабаровский МЖК, Уссурийский МЖК, ОАО Эфирное и Бийский МЖК. При этом производства расположены в основном в Краснодарском крае, в Дальневосточном и Сибирском федеральных округах. В центре производство представлено только заводом «Эфирное», который начал производство соевого шрота с 2006 года с незначительными объемами, а через год даже уменьшил показатели, сосредоточив усилия на переработке подсолнечного шрота, объемы производства которого ежегодно удваивались с 2005 года. Производственные показатели ведущих заводов, таких как Иркутский и Уссурийский МЖК (Приморская соя), компания «Содружество», «Амурагроцентр», с 2006 года растут высокими темпами (от 17 до 40% в год). Последний в этом году расширил производство: «Амурагроцентр» запустил новых цех по рафинации соевого масла, общая мощность завода составит около 115 000 тонн соевого шрота в год. Стоит отметить, что для этих предприятий именно шрот из сои является главным направлением деятельности, в отличие от завода компании ЭФКО в Белгородской области. Несмотря на развитие внутреннего производства – большую часть соевого сырья и продуктов Россия импортирует. Это связано и с растущими запросами комбикормовых заводов, которые активно используют соевые добавки в производстве, и с нехваткой посевов сои внутри страны, которые могли бы обеспечить переработчиков сырьем.

Перспективы развития рынка соевого шрота при всех его преимуществах для основных потребителей – комбикормовых заводов, птицефабрик и свиноферм не столь безоблачны. Первое конкурентное направление – программы по импортозамещению, призванные обеспечить так называемую белковую независимость России и активно продвигаемые на юге страны. Так в Белгородской области при активном участии руководства компании ЭФКО – крупнейшего игрока на масложировом рынке, были проведены исследования и разработаны методы обработки подсолнечного шрота, которые позволят приблизить его показатели к составу и питательной ценности соевого продукта. Программа должна быть реализована при поддержке губернатора области, который в своем выступлении подчеркнул необходимость использования для кормления животных продуктов, не содержащих ГМО (чем «грешит» импортный соевый шрот), и выразил надежду на успех комбикормовых добавок из подсолнечника, которые позволят сэкономить до 40% на стоимости сырья. Привлечение административного ресурса к данной программе может повысить шансы на расширение применения подсолнечных шротов компании ЭФКО в регионе.

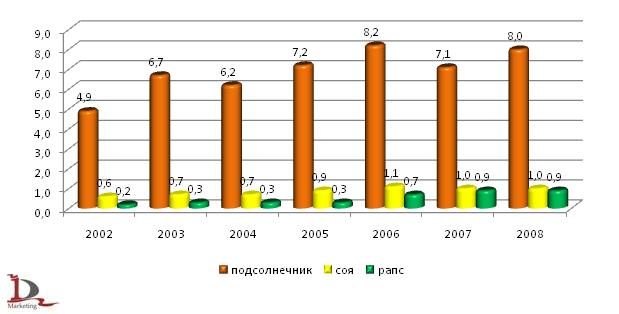

Еще один "соперник" соевого шрота – продукт переработки рапса, выращивание и обработка которого в последние годы заметно растет. Мировые эксперты отмечают значительное увеличение потребления рапса, связанное с развитием в Европе биодизельной отрасли, а также высоким уровнем цен на продукты переработки сои. В 2008 году в России было произведено более 750 тысяч тонн рапса, который уже сместил сою с традиционного второго места после подсолнечника. У рапса есть ряд преимуществ – его можно выращивать на больших территориях, в отличие от подсолнечника, ограниченного климатическими условиями, шрот из него более дешевый, а по последним исследованиям некоторых французских ученых – он даже позволяет повысить производство молока. В рапсовом шроте, однако, может содержаться эруковая кислота, которая негативно влияет на животных, и, несмотря на то, что благодаря новым технологиям обработки рапса содержание ненужных веществ скоро сведется к нулю, использование рапсового шрота в России ограничено. Биодизельная отрасль, основной двигатель развития переработки рапса в мире, в нашей стране не имеет четких перспектив, так как, в отличие от Европы, это направление тормозится отсутствием достаточных объемов сырья и низкой рентабельностью (так на экспорт рапса действует 15% пошлина, а внутри России культура не очень популярна).

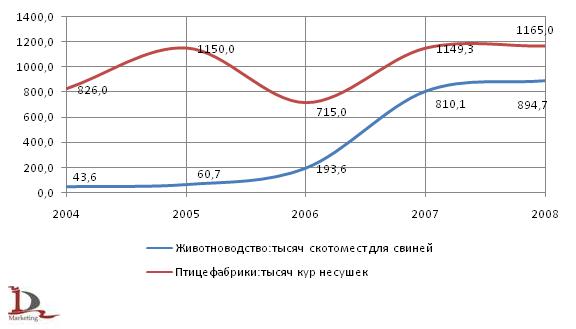

Растущие тенденции в сельском хозяйстве формируют устойчивый спрос на комбикорма и кормовые добавки. С 2004 года в свиноводстве и птицеводстве наметился постоянный рост. С 2004 по 2006 год поголовье птицы выросло на 30 млн.голов, а средняя цена на мясо птицы на 75% за последние 7 лет. Поголовье свиней с 2004 года увеличилось на 2,9 млн голов.

Источник: данные ID-Marketing на основе информации ФСГС РФ

Инвестиции в основной капитал на развитие сельского хозяйства и ввод в действие новых производственных мощностей последние три года также растут. Льготные кредитные программы и планы активного финансирования АПК в предстоящие годы дает основание предположить, что рост этого сектора продолжится.

Источник: данные ID-Marketing на основе информации ФСГС РФ

Итоги и прогнозы

Рост мировых цен на соевый шрот, введение 5% пошлины на импорт, при ограниченных свойствах подсолнечного и рапсового аналогов, значительным образом не повлияют на объемы использования продуктов переработки сои в кормлении животных, отразившись лишь на ценах готовых комбикормов и мясных продуктов. Неразвитость российского производства сои и ее переработки, отсутствие выгодных для животноводства и птицеводства эквивалентов соевого шрота из других масличных культур, оставляют достаточно много шансов импортному продукту из сои, который чаще всего превосходит «российского коллегу» по качеству и цене. Тем не менее, активная помощь сельскому хозяйству, объявленная одним из ключевых приоритетов развития государства, при грамотной агротехнической поддержке выращивания и производства соевых продуктов, могли бы позволить развить собственное производство качественных добавок для кормов, приемлемых по цене и безопасных с точки зрения содержания ГМ-сырья.

Автор: Новикова Е.Е., генеральный директор ID - Marketing

Июнь, 2009 г.

-

Рынок шрота 2010-1 полугодие 2011 гг.

Доклад, подготовленный для II Международной конференции «Комбикорма и Премиксы 2011» по российскому рынку шротов.

Актуальность: апрель 2012 г.

Источники: Таможенная статистика, РОССТАТ, , -

Российский рынок шрота в 2010-июне 2011 гг.

В исследовании представлен анализ российского рынка шротов, динамика развития и текущего состояния потребляющих отраслей для определения перспективных направлений потребления шрота с учетом возможного импортозамещения.

Актуальность: апрель 2012 г.

Источники: Таможенная статистика, РОССТАТ, Статистика железнодорожных перевозок,

19 000 ₽ -

Рынок шрота в 2009-2010 гг.: соевый, подсолнечный, рапсовый

Статья, посвященная анализу рынка шрота в разрезе видов: соевый, подсолнечный, рапсовый в 2009-2010 гг.

Актуальность: апрель 2012 г.

Источники: Таможенная статистика, РОССТАТ, Данные иностранных статистических и аналитических агентств -

Рынок соевого шрота: 2008-2009 гг.

Статья, посвященная анализу российского рынка соевого шрота по итогам 2008-2009 гг.

Актуальность: апрель 2012 г.

Источники: Федеральная служба государственной статистики, Данные Федеральной таможенной службы РФ -

Обзор рынка шрота в 2009 году

Обзор содержит анализ экспорта и импорта, а также внутрироссийских потоков шрота в 2009 году с определением географической структуры поставок и основных игроков на рынке.

Актуальность: апрель 2012 г.

Источники: Таможенная статистика, Статистика железнодорожных перевозок,

5 000 ₽ -

Обзор рынка шрота в 2010 году

Обзор содержит анализ экспорта и импорта, а также внутрироссийских потоков шрота в 2010 году с определением географической структуры поставок и основных игроков на рынке.

Актуальность: апрель 2012 г.

Источники: Таможенная статистика, Статистика железнодорожных перевозок,

8 900 ₽ -

Обзор рынка шрота в 2011 году

Обзор содержит анализ экспорта и импорта, а также внутрироссийских потоков шрота в 2011 году с определением географической структуры поставок и основных игроков на рынке.

Актуальность: апрель 2012 г.

Источники: Таможенная статистика, Статистика железнодорожных перевозок

9 900 ₽ -

Обзор рынка шрота в 2012 году

Обзор содержит анализ экспорта, импорта и железнодорожных перевозок шрота в 2012 году с определением географической структуры поставок и основных игроков на рынке

Актуальность: апрель 2012 г.

Источники: Таможенная статистика, Статистика железнодорожных перевозок,

от 9 900 ₽ -

Российский рынок шрота и жмыхов в 2010-2011 гг.

Исследование посвящено анализу российского рынка шротов и жмыхов, изучению динамики развития и текущего состояния отрасли. В отчете представлен обзор мирового рынка шротов и жмыхов.

Актуальность: апрель 2012 г.

Источники: Таможенная статистика, РОССТАТ, Статистика железнодорожных перевозок, Данные иностранных статистических и аналитических агентств

от 19 000 ₽ -

Рынок шрота и жмыхов в 2010-2011 гг.

Статья, подготовленная на основе проведенного исследования российского рынка шрота и жмыхов в 2010-2011 гг.

Актуальность: апрель 2012 г.

Источники: Таможенная статистика, Статистика железнодорожных перевозок, Статистика производства