Импорт вилочных погрузчиков в Россию в 2018 - июне 2019 гг.

Статья посвящена российскому импорту вилочных погрузчиков в 2018 - 1 полугодии 2019 г. В анализе представлен обзор основных марок импортируемых вилочных погрузчиков, структура по возрастной категории, распределение по виду двигателя.

Актуальность:

сентябрь 2019 г.

Источники: Внешнеторговая статистика

Закажите звонок!

Импорт вилочных погрузчиков в Россию в 2018 - июне 2019 гг.

Последние полтора - два года политико-экономическая ситуация в России находилась на относительно стабильном уровне. Изменения стоимости иностранных валют было в ожидаемых пределах. В политической сфере, которая на современном этапе развития мировых отношений стала максимально влиять на экономические потоки, порой отодвинув конкурентную борьбу на второй план, громкие заявления сменялись одни – другими, и общая картина определенной напряженности сохранялась. Все это за посткризисные пять лет приучило участников рынка в любой момент реагировать на изменения в отрасли, а порой и полностью перестраивать свою стратегию.

Однако с 2016 года к общеизвестным проблемам добавилась новая – это утилизационный сбор. На протяжении всего периода действия в отношении утилизационного сбора до сих пор имеется множество вопросов. Перечень техники, которая попадает под него, все больше расширяется, формулировки меняются, растут базовые ставки расчета взносов, а с середины 2018 года коэффициент рассчитывается не в зависимости от массы машины, а от мощности двигателя. Все это прямым образом влияло и продолжает влиять на рыночную активность и поведение покупателей и продавцов. Как именно это отразилось на отрасли складского оборудования мы сейчас и выясним, проанализировав ситуацию в импортном сегменте вилочных погрузчиков за последние 5 лет.

Объемы выпуска вилочных погрузчиков в России за январь – июнь 2019 года увеличились на 20% по сравнению с аналогичным периодом прошлого года, однако они продолжают оставаться на низком уровне и составляют порядка 2,9% от импортных показателей, поэтому продолжаем в обзоре рынка вилочных погрузчиков в России делать упор на ввозе данной техники из-за границы. Так же отметим, что в обзор не попадают специализированные погрузчики, среди которых ричтраки, телескопические погрузчики, боковые погрузчики, а также штабелеры и тележки. Рынок рассматривается с точки зрения количественной составляющей как новой, так и подержанной техники с электрическим двигателем и двигателем внутреннего сгорания.

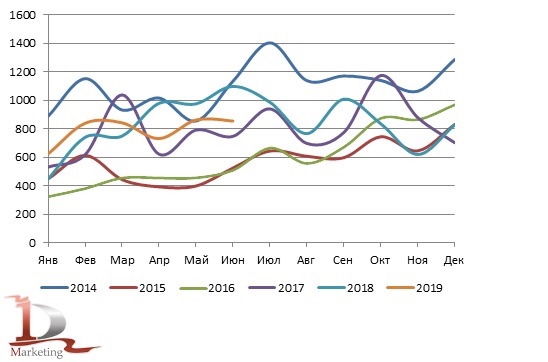

В январе-июне 2019 года в Россию было ввезено 4 753 вилочных погрузчика на сумму 78,3 млн. долларов США. Это ниже аналогичных показателей 2018 года на 4,7% в натуральном выражении и на 7,4% в стоимостном. Стоит отметить, что это первые отрицательные показатели, зафиксированные после введения утилизационного сбора в нашей стране. До этого предыдущие два года наблюдался стабильный рост, однако к концу 2018 года показатели снизились.

Динамика российского импорта вилочных погрузчиков в 2014 – июне 2019 гг., шт.

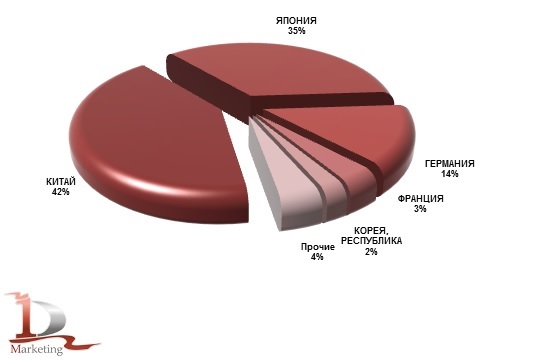

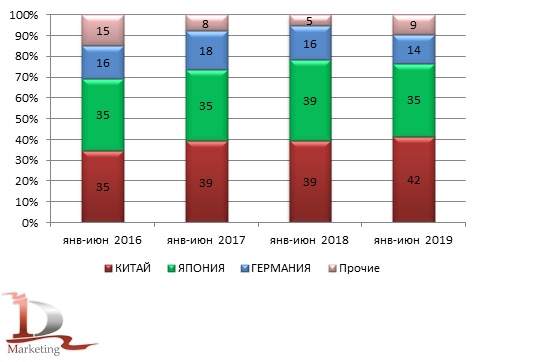

Пятерка стран-производителей вилочных погрузчиков для отправки в Россию претерпела некоторые изменения, тем не мене, основные страны сохранили за собой лидирующие позиции. Совокупная доля техники, собранной в Азии (Китай, Япония и Южная Корея), осталась на прошлогоднем уровне 78,8%, а вот первый в рейтинге Китай еще более упрочнил свое лидерство, увеличив долю сразу на 3%, и на протяжении последних двух с половиной лет уверенно возглавляет рейтинг. При этом объемы импорта в натуральном выражении остались на прошлогоднем уровне. Всего же в рассматриваемом периоде в Россию было поставлено около 40 различных марок вилочных погрузчиков из Китая. Основу импорта составляют HANGCHA, HELI и JAC. Совокупная доля этих трех производителей в общем объеме марок, выпущенных в Китае и завезенных в Россию в январе-июне 2019 года, составила 53,6%. Кроме того, на заводах Поднебесной выпускалась техника европейских и американских компаний. Причем на четвертой позиции в этом рейтинге находится Caterpillar, в импорте которой доля вилочных погрузчиков, собранных в Китае, находится на уровне 88,7%. Отметим еще одного крупного представителя отрасли складского оборудования Linde, доля китайской продукции которого за последний год снизилась до 40%.

На втором месте в рейтинге стран находятся вилочные погрузчики японской сборки, объемы ввоза которых в сравниваемых периодах сократились на 14%. Основу импорта составили такие марки как Komatsu, Toyota, и TCM. Крупнейшим европейским поставщиком вилочных погрузчиков в Россию остается Германия. В январе-июне 2019 года ввоз техники немецкого производства снизился почти на 20%. Наиболее популярными марками являются Jungheinrich, Still и Linde.

Практически в девять раз выросли поставки вилочных погрузчиков из Франции, где расположены производственные мощности Toyota на заводе Toyota Industrial Equipment S.A. (TIESA) в городе Ансени, что позволило стране вернуться в пятерку ведущих импортеров с четвертым показателейм. А вот импорт вилочных погрузчиков Южнокорейской сборки во главе с DOOSAN и HYUNDAI сократился в 2 раза, что отодвинуло страну в рейтинге на пятую позицию.

Основные страны-производители вилочных погрузчиков, импортированных в Россию в январе-июне 2019 года, %.

Динамика изменения структуры импорта вилочных погрузчиков по странам происхождения

за январь-июнь 2016 –2019 гг., %

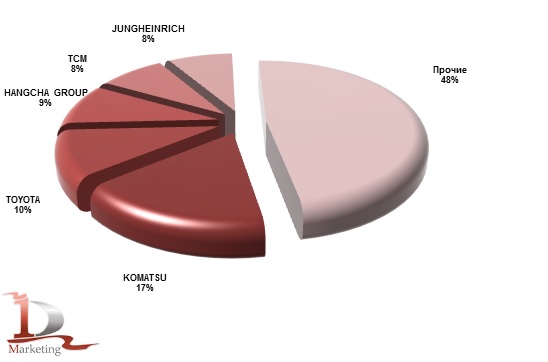

По итогам первого полугодия 2019 года в рейтинге основных импортируемых марок произошли изменения, которые не коснулись лидирующего бренда Komatsu. Производитель из Японии на 10% увеличил импорт своей продукции в сравниваемых периодах 2019 и 2018 гг. Вплоть до 2017 года объемы импорта погрузчиков Komatsu снижались, но уже в 2018 году был показан практически 40%-ый рост показателей, который вывел японского производителя в лидеры, которым он остается и по настоящее время. Модельные предпочтения сместились в сторону популярности машин грузоподъемностью 2,5-3 тонны, а именно FD25T-17 и FD30T-17. Но и полуторатонные погрузчики остаются популярными. Среди основных моделей FB15-12 и FD15T-21.

По итогам 2018 года показатели ввоза вилочных погрузчиков Toyota сократились на 29,4%. Как следствие - четвертая позиция. В первом полугодии 2019 года производитель из Японии значительно улучшил объемы импорта, увеличив их на 24,2%, что позволило марке Toyota занять второе место, однако лидер имеет хороший задел перед ближайшими преследователями. Наибольшим спросом у отечественного потребителя пользуются модели 62-8FD30, 62-8FD25. Как и прежде, Toyota предлагает большое количество модификаций складской техники, которых в рассматриваемом периоде насчитывалось более 130.

Hangcha Group является одним из крупнейших в Китае производителей подъемно-транспортного оборудования. Для российского рынка эта компания так же не новичок и по объемам импорта все чаще входит в топ крупнейших брендов. По итогам рассматриваемого периода ввоз вилочных погрузчиков Hangcha увеличился на 5,7%, что позволило марке расположиться на третьей позиции.

За TCM сохранилась четвертое место, однако падение импортных поступлений составило 11,2%. Наибольшее сокращение объемов ввоза из лидирующей группы наблюдается у Jungheinrich, которое составило 23,6%.

Импорт основных марок вилочных погрузчиков в Россию в январе-июне 2019 года, %.

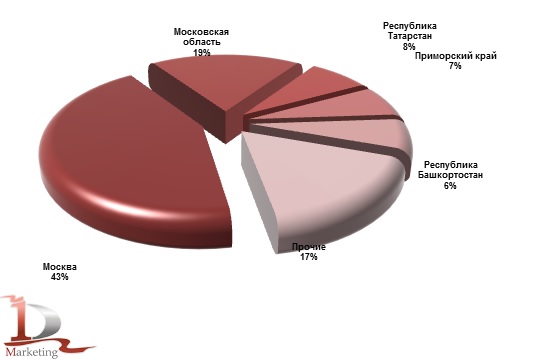

Региональная структура российского импорта вилочных погрузчиков в январе-июне 2019 года представлена подавляющим преимуществом компаний из Москвы и Московской области, доля которых в натуральном выражении составила 62,2%. Это обусловлено наличием в регионе представительств основных игроков. Из 158 участников внешнеэкономического рынка рассматриваемых машин, в Москве и области находятся 36. Лидируют среди них ООО «Комацу СНГ», «Юнгхайнрих Подъемно-Погрузочная Техника», ООО «ТМХ РУС».

Основные регионы получатели вилочных погрузчиков в январе - июне 2019 года, %.

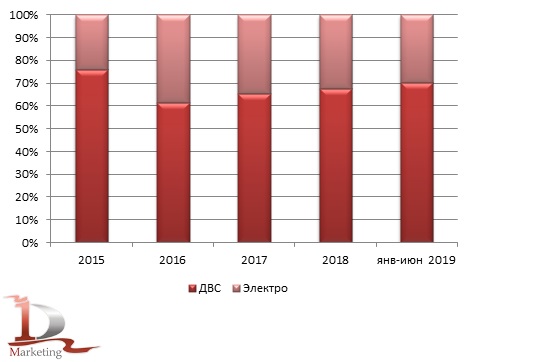

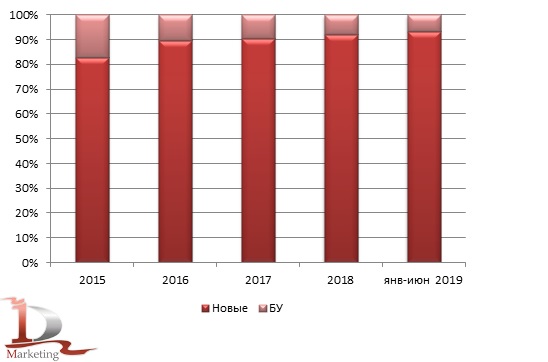

По итогам первого полугодия 2019 года сохранилась тенденция роста доли погрузчиков с ДВС, продолжающаяся после резкого сокращения в 2016 году, вызванного введением в нашей стране утилизационного сбора. До середины 2018 года утилизационный сбор не затрагивал ввезенные электропогрузчики, но с июня того же года уже и данный вид техники попал под «санкции». Как мы видим, кардинально картина не изменилась, но медленными темпами рынок техники с ДВС продолжает вновь отвоевывать ранее потерянные позиции у «электрокаров», что говорит о сохранении популярности данных машин среди отечественных потребителей. А вот в отношении возрастной структуры складской техники утилизационный сбор продолжил качественное улучшение рынка. Доли подержанных погрузчиков по итогам января-июня 2019 года сократилась до 6,8%.

Динамика изменения импорта в соответствии с типом двигателя за январь 2015 - июнь 2019 года

Динамика изменения возрастной структуры импорта за январь 2015 - июнь 2019, шт.

Для участников рынка складской техники и оборудования в последние годы главным «ньюзмейкером» является Правительство РФ, подписавшее в 2016 году утилизационный сбор, который и по сей день оставляет множество вопросов, т.к. до сих пор в него вносятся поправки и изменения. Неоднозначные трактовки и определения для многих импортеров создают сложности, мешающие, в том числе, и конкурентной борьбе на рынке. Последние изменения, касающиеся перечня складской техники были внесены в июле. Как на это отреагирует рынок лучше всего расскажут цифры по итогам 2019 года, обзор которого мы обязательно подготовим.

Коммерческий директор ID-Marketing

Ловков Андрей

-

Импорт вилочных погрузчиков в Россию в 2017 г.

Обзор посвящен российскому импорту вилочных погрузчиков в 2017 году. В обзоре представлен анализ основных импортеров вилочных погрузчиков в Россию; оценка марочной и географической структуры импорта вилочных погрузчиков в Россию.

Актуальность: март 2017 г.

Источники: Внешнеторговая статистика

10 500 ₽ -

Импорт вилочных погрузчиков в Россию в 2018 г.

Обзор посвящен российскому импорту вилочных погрузчиков в 2018 году. В обзоре представлен анализ основных импортеров вилочных погрузчиков в Россию; оценка марочной и географической структуры импорта вилочных погрузчиков в Россию.

Актуальность: май 2018 г.

Источники: Внешнеторговая статистика

11 100 ₽ -

Импорт вилочных погрузчиков в Россию в 2019 г.

Обзор посвящен российскому импорту вилочных погрузчиков в 2019 году. В обзоре представлен анализ основных импортеров вилочных погрузчиков в Россию; оценка марочной и географической структуры импорта вилочных погрузчиков в Россию.

Актуальность: апрель 2019 г.

Источники: Внешнеторговая статистика

22 050 ₽