Российский рынок спецтехники: итоги и тенденции 2020-2021

БЕСПЛАТНО

Статья подготовлена на основании доклада, представленного на выставке bauma CTT RUSSIA 2021 в рамках круглого стола, проведенного коммерческим директором ID-Marketing Ловковым Андреем. В докладе отражена динамика импорта, марочная структура, возрастная структура по таким видам техники как бульдозеры, экскаваторы, фронтальные погрузчики.

Актуальность:

август 2021 г.

Источники: Внешнеторговая статистика

Закажите звонок!

Российский рынок спецтехники: импорт 2020-2021

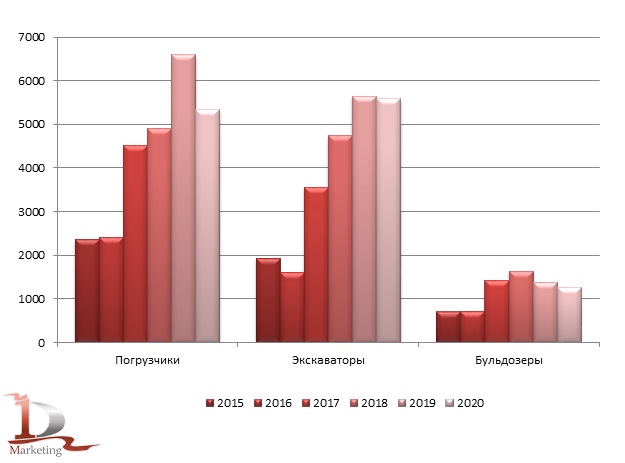

Мы уже привыкли, что новой точкой роста рынков принято считать 2016 год, когда все события, связанные с политической обстановкой вокруг соседних государств, начали потихоньку уходить на второй план, и показатели поменяли вектор снижения на вектор роста. В случае со спецтехникой это произошло в 2017 году, т.к. в 2016 был введен утилизационный сбор, который на фоне всех остальных проблем еще более усугубил плачевное, на тот момент, состояние импортных рынков, и только в 2017 году рост стал очевидным практически по всем направлениям. Далее мы могли наблюдать исключительно положительную динамику в 2018 и 2019 годах (за исключением импорта бульдозеров в 2019 г). Пускай темпы несколько снизились, но тенденция к восстановлению поставок была очевидна. Более того, второе полугодие 2019 года стало рекордным за последние несколько лет для всех направлений, опять же за исключением бульдозеров. Первый квартал 2020 года продолжил положительную динамику, а в направлении экскаваторов-погрузчиков и вовсе вдвое превысил импортные поступления в аналогичном периоде 2019 года.

Сравнительные объемы импорта основных видов строительной техники в 2015-2020 гг., шт.

И тут наступил апрель… то время, когда вновь приходится говорить о разделении на «до» и «после». Как мы помним, главные причины – это пандемия и колебания валютных курсов. При всем этом, последствия оказались не столь плачевными, чем прогнозировалось и виделось ранее. Обычно 2 квартал по общей динамике развития при отсутствии каких-либо потрясений показывает объемы импорта на 30-40% выше, чем в первом квартале. Во втором квартале 2020 года естественно и речи не было о таком росте, но и не произошло стремительного падения, как в том же 2015 году. Второе полугодие прошло по-разному, поэтому более подробно остановимся на каждом виде техники и начнем с наиболее пострадавшего сегмента Фронтальных погрузчиков.

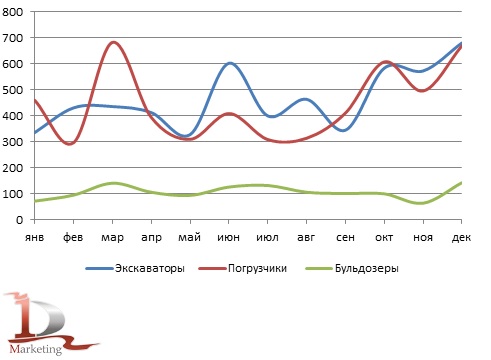

Динамика импорта основных видов строительной техники в январе-декабре 2020 года, шт.

Фронтальные погрузчики: импорт 2020 - 2021

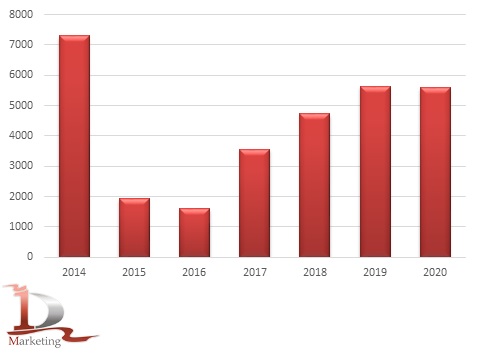

2015 и 2016 года явно нельзя занести в актив, учитывая политико - экономическую обстановку и введение утиль сбора, но уже в 2017 году мы видим скачек показателей. После уверенного роста поставок в 2017 году, в 2018 году динамика импорта снизилась, и прирост в сравниваемых периодах составил порядка 8%. В 2019 году первые девять месяцев объемы импорта оставались на уровне 2018 года, однако за счет большой активности отдельных участников рынка в последнем квартале, общегодовые показатели выросли почти на 35%. Если бы часть поставок конца 2019 года перераспределилась на начало 2020 года, то вполне возможно, что мы могли бы наблюдать интересную картину, когда при наличии мощных факторов формирования кризиса, в итоговых значениях мы получили бы положительные цифры. Но этого не произошло, и значения 2020 года практически на 19% оказались ниже, чем в 2019 году, но на 9,2% выше импорта 2018 года.

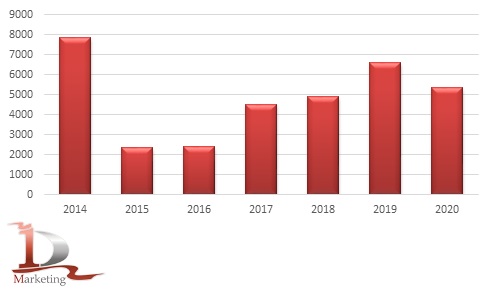

Сравнительная динамика импорта фронтальных погрузчиков в 2014-2020 гг., шт.

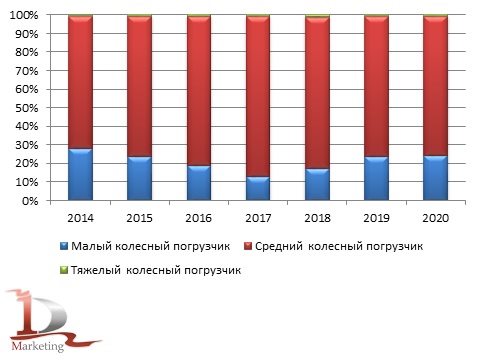

Наиболее популярным в количественном отношении остается сегмент средних колесных погрузчиков, который по итогам 2020 года занял 74,5% (в январе-декабре 2019 года этот показатель равнялся 75,6%). Наибольшая доля средних погрузчиков пришлась на 2017 год и составила 86,3%. Постепенное снижение доли средних погрузчиков стало возможным благодаря бОльшим темпам прироста поставок малых колесных погрузчиков, доля которых в 2020 году достигла своего посткризисного максимума и составила 24,4% (в 2014 году доля равнялась 28% и падала вплоть до 2017 года). Ну и совсем небольшую долю занимают тяжелые погрузчики, на которые приходится около 1% поставок. Однако из-за стоимости и незаменимости при выполнении определенных работ данную технику нельзя исключать не из каких рейтингов.

Анализ российского импорта фронтальных погрузчиков по классам за 2014-2020 гг., шт.

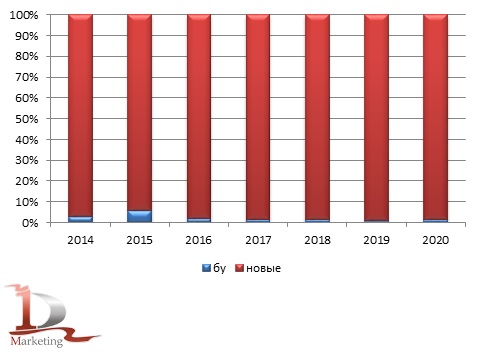

Несмотря на огромную востребованность и емкость рынка колесных погрузчиков в России, этот сегмент в его импортной составляющей представлен в основном новой техникой даже до введения утилизационного сбора. Доля подержанных машин никогда не превышала 5-6%, а сейчас находится на уровне 1,5%, что все-таки подтверждает, в том числе, и влияние введения сбора.

Возрастная структура импорта фронтальных погрузчиков в 2014-2020 гг., шт.

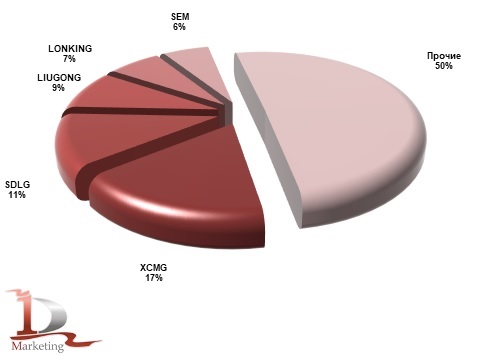

Как и прежде, лидирующее положение на рынке занимает техника, собранная в Китае, общая доля которой составляет 89,8%. Самой популярной по итогам 2019 года стала марка SDLG, с долей в 22,9%. За январь-сентябрь 2020 года производитель ввез только 36 машин и занимал 23 место в рейтинге. Но в последнем квартале 2020 года практически каждый третий ввезенный погрузчик шел под логотипом SDLG, что в итоге позволило выйти на второе место по объемам импорта. Несмотря на это, общее сокращение ввоза погрузчиков SDLG в 2020 году составило 60%! Не удалось избежать снижения импортных показателей и текущему лидеру XCMG, которое составило 20,8%. Лучшие показатели в кризисный период продемонстрировали LIUGONG и LONKING. Прирост составил 23,9% и 52,4% соответственно, что вывело марки в топ 5 импортеров. Ну и замыкает этот самый рейтинг SEM, который является одним из брендов Caterpillar практически с равными объемами импорта в 2020 и 2019 годах.

Как и прежде, первым «не азиатским» представителем рейтинга является VOLVO, объемы импорта которого в 2020 году позволили расположиться шведскому бренду на двенадцатой позиции.

Марочная структура российского импорта фронтальных погрузчиков в 2020 году, % (натур. выраж.)

1 квартал 2021 года получился весьма удачным, и прирост к прошлому году составил 80%. В целом, по именам пятерка не претерпела изменений, они коснулись итогового распределения долей. Треть всего объема приходится на SDLG. Далее идут LONKING, SEM, XCMG и LIUGONG.

Экскваторы: импорт 2020 - 2021

Далее идут экскаваторы – один из важнейших видов строительных машин. Исходя из статистики, болезненней всего на введение Утилизационного сбора отреагировал именно импорт экскаваторов (падение поставок 17%). И это после 73%-го падения показателей ввоза в 2015 году. Зато уже в 2017 году рынок стал набирать обороты, сначала увеличившись на 122% (это самый большой показатель прироста в 2017 году среди рассматриваемых машин), затем темпы роста снизились в 2018 и 2019 годах, но продолжили показывать положительную динамику. По итогам 2020 года поставки сократились на 1%, что в сложившейся обстановке представляется не самым худшим сценарием.

Сравнительная динамика импорта гидравлических экскаваторов в 2014-2020 гг., шт.

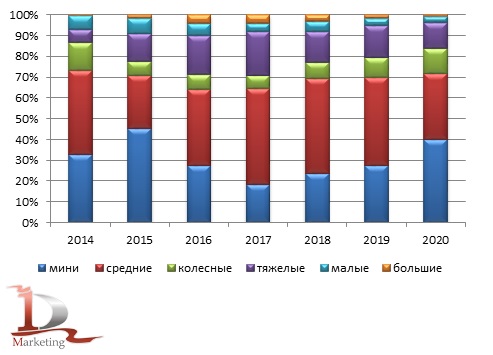

Анализируя структуру импорта экскаваторов, заметим, что ежегодно наблюдаются изменения в распределении долей среди всех 6 видов. Тем не менее, в поставках явно выделяется лидерство двух категорий – это средние гидравлические экскаваторы и мини экскаваторы. Меньшие доли занимают колесные и тяжелые экскаваторы. Заметно, что в посткризисные периоды начинает расти доля мини экскаваторов, причем на протяжении последних трех лет импорт этой категории исключительно растет, и по итогам 2020 года она достигла 40%.

Анализ российского импорта гидравлических экскаваторов по классам за 2014 - 2020 гг., шт.

Именно после анализа мини экскаваторов стоит упомянуть о возрастной структуре, т.к. основу ввоза самого маленького по массе сегмента составляет подержанная техника. Да и в целом из 2039 бэушных экскаваторов, ввезенных в 2020 году, 1942 – это именно мини техника. Как мы видим, даже введение Утилизационного сбора не смогло сократить долю подержанной техники.

Возрастная структура импорта гидравлических экскаваторов в 2014 – 2020 гг., шт.

В начале 2016 года, когда был введен утилизационный сбор, под маркой Hyundai в Россию было ввезено всего два экскаватора R260LC-9S и R180W-9S. Но во втором полугодии представители Южнокорейского бренда вновь включились в борьбу за своего потребителя, и уже по итогам 2017 года импорт южнокорейского бренда увеличился до объемов, позволивших занять марке первую строчку в рейтинге. В 2018 году бренд Hyundai продолжил укреплять свои позиции, а вот в 2019 году ввоз экскаваторов южнокорейской марки упал на 41%, что отодвинуло производителя на вторую позицию, которая сохранилась и в 2020 году, при том, что прирост импортных поступлений корейского производителя составил 20%

Меньшие темпы прироста, равные 8,6%, позволили остаться в лидерах марке Komatsu. Несмотря на большое количество модификаций экскаваторов, основу импорта японской марки составляют такие модели среднего и тяжелого класса как Komatsu PC400-7, Komatsu PC300-8, и Komatsu PC210-10. Позиции представителей Америки и Европы значительно сильнее в сегменте экскаваторов, чем в тех же погрузчиках и бульдозерах. И в пятерке ведущих марок расположились Volvo и Caterpillar. Причем в обоих случаях мы могли наблюдать сокращение импортных поставок на 13% и 7% соответственно.

Марочная структура российского импорта гидравлических экскаваторов в 2020 году, % (натур. выраж.)

Несколько слов про оперативные итоги первого квартала 2021 года. Как и в сегменте погрузчиков, импортная составляющя на рынке ввозимых экскаваторов выросла, но меньшими темпами, которые составили 68,8% При этом обязательно стоит отметить, что это максимальный «старт», начиная с 2014 года, а мартовские показатели, слегка не дотянувшие до показателей 900 ввезенных экскаваторов, стали новой отметкой максимума при ежемесячном импорте за тоже самый период. Лидирует как и прежде Komatsu с показателями прироста 66%. Volvo ввез в 2,4 раз экскаваторов больше, чем годом ранее, что позволило выйти им на вторую позицию. Схожие объемы импорта у третьей марки DOOSAN при меньших темпах прироста. Однако наиболее интересные позиции – это четвертое место SDLG, поставки экскаваторов которых активно начались в октябре прошлого года, и вот по итогам первых 3 месяцев показатели позволили войти в топ 5 наиболее импортируемых марок. Замыкает рейтинг HYUNDAI, на треть сократившая поставки гидравлических экскаваторов в Россию.

Бульдозеры: импорт 2020 - 2021

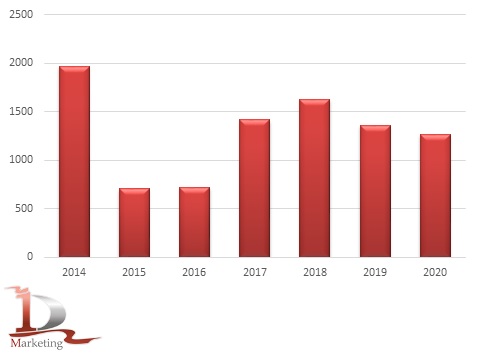

Среди основных видов строительных машин бульдозеры являются наименее емким рынком, однако их значение при строительстве нельзя недооценивать. В импортной составляющей после кризиса 2014 года и последующих падений ввоза 2015 и 2016 годах, в 2017 году мы получили положительную динамику прироста рынка в натуральном выражении, которая продолжилась в 2018 году, но уже по итогам 2019 года объемы импорта гусеничных бульдозеров откатились до уровня 2017 года. В 2020 году, ввиду всех известных причин, падение продолжилось и составило 7%.

Сравнительная динамика импорта гусеничных бульдозеров в 2014-2020 гг., шт.

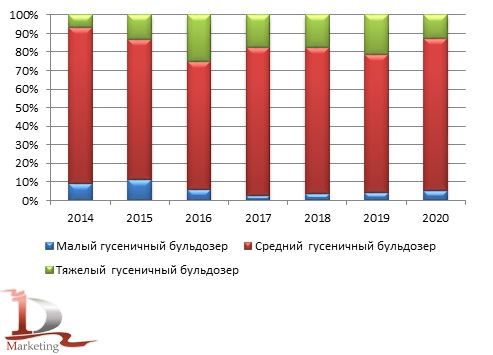

Наиболее популярным сегментом являются машины среднего класса. Процентные колебания их доли находятся в диапазоне 70-80%, при этом данная величина зависит, в том числе, и от спроса на тяжелую технику, ввоз которой достаточно узкоспециализирован и зависит напрямую от развития горнодобывающей отрасли. В сегменте малых бульдозеров везется в основном подержанная техника, а новой – буквально единицы. А если говорить в цифрах, то из 65 бульдозеров данного класса 59 – это подержанные машины.

Анализ российского импорта гусеничных бульдозеров по классам за 2014 - 2020 гг., шт.

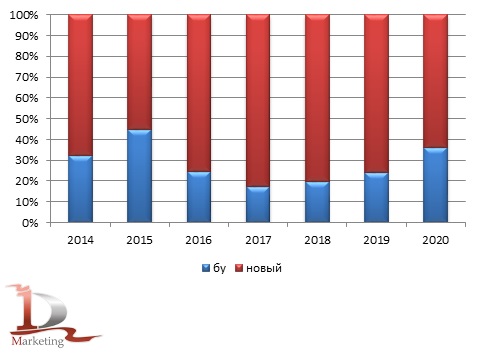

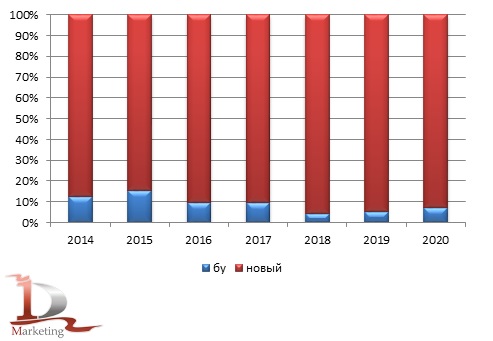

Из графика возрастной структуры хорошо видно, что как раз эти подержанные машины далеко не являются значительной составляющей импорта. Отметим, что введение утилизационного сбора никак не отразилось на данной характеристике рынка. А рост доли новых машин случился только в 2018 году, и она составила почти 96%. Однако уже в 2019 и 2020 гг. сегмент б/у машин сумел отвоевать пару процентов, но в целом это не так сильно отразилось на общей картине.

Возрастная структура импорта гусеничных бульдозеров в 2014 –2020 гг., шт.

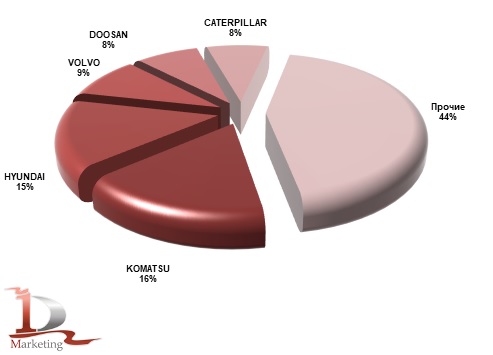

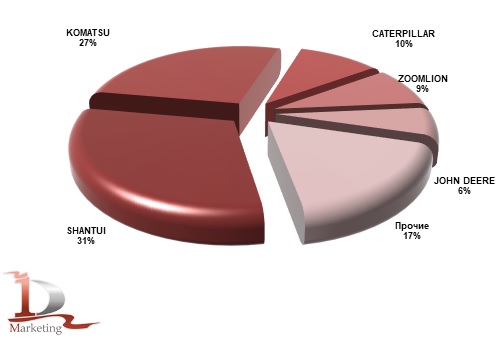

Анализируя марочную структуру импорта гусеничных бульдозеров, явно прослеживается лидерство стран Азиатско-Тихоокеанского региона во главе с Китаем. Даже несмотря на введение в конце 2015 года антидемпинговых пошлин сроком на пять лет на китайские гусеничные бульдозеры мощностью до 250 л. с., китайские бренды продолжают занимать одни из ведущих позиций в отечественном импорте. Среди основных производителей выделяются SHANTUI, ZOOMLION, HBXG и SEM. На общем фоне влияния заградительных пошлин заметно низкая доля LIUGONG. В то время, как на бульдозеры SHANTUI, ZOOMLION, HBXG ставка пошлины равнялась 11,31%, 13,8% и 9,65%, то на бульдозеры LIUGONG она составила 44,65%, что сделало практически не выгодным поставки данной техники из Китая.

Япония находится на второй позиции по общим объемам импорта среди стран и представлена основным брендом KOMATSU, который по итогам 2020 года занял вторую позицию. Отметим так же марки, вошедшие в общий рейтинг топ 5, а именно Caterpillar. Бульдозеры этого американского производителя для российского импорта 2020 года выпускались сразу в 5 странах. John Deere ввозил к нам технику бразильской сборки.

Марочная структура российского импорта гусеничных бульдозеров в 2020 году, % (натур. выраж.)

Оперативные итоги начала 2021 года подтверждают общий растущий тренд. По итогам января-марта в Россию было ввезено на 59% бульдозеров больше. Несмотря на продление действий пошлин на китайские бульдозеры, в лидерах продолжает оставаться SHANTUI. Далее идут KOMATSU, CATERPILLAR, SHEHWA и JOHN DEERE. Все участники рейтинга увеличили объемы поставок в сравниваемых периодах.

Коммерческий директор ID-Marketing

Ловков Андрей

-

Импорт погрузчиков в Россию в 2021 г.

Обзор посвящен российскому импорту погрузчиков в 2021 году. В обзоре представлен анализ основных импортеров погрузчиков в Россию; оценка марочной и географической структуры импорта погрузчиков в Россию.

Актуальность: март 2021 г.

Источники: Внешнеторговая статистика

23 400 ₽ -

Импорт бульдозеров в Россию в 2021 году

Обзор посвящен российскому импорту бульдозеров в 2021 году. В обзоре представлен анализ основных импортеров бульдозеров в Россию; оценка марочной и географической структуры импорта бульдозеров в Россию.

Актуальность: март 2021 г.

Источники: Внешнеторговая статистика

19 500 ₽ -

Импорт экскаваторов-погрузчиков в Россию в 2021 году

Обзор посвящен российскому импорту экскаваторов-погрузчиков в 2021 году. В обзоре представлен анализ основных импортеров экскаваторов-погрузчиков в Россию; оценка марочной и географической структуры импорта экскаваторов-погрузчиков в Россию.

Актуальность: март 2021 г.

Источники: Внешнеторговая статистика

19 500 ₽