Рынок самоходной сельскохозяйственной техники в России. Производство 2025

Статья посвящена анализу внутреннего производства тракторов и зерноуборочных комбайнов в России в 2024-2025 гг.

Актуальность:

июль 2025 г.

Источники: РОССТАТ, МСХ РФ

Закажите звонок!

Рынок самоходной сельскохозяйственной техники в России. Производство 2025

Статистика Росстата по сельскому хозяйству в январе-июне 2025 года радует высокой урожайностью. Однако большие цифры по уборке сельхозкультур далеко не так оптимистичны для аграриев, как кажется на первый взгляд. Рентабельность в секторе падает, а «спасительный» экспорт продукции становится все более сложным из-за санкционных, финансовых и логистических проблем. Тем не менее предварительные итоги по озимым и ранним яровым культурам (пшеница, ячмень) внушают осторожный оптимизм. Обратная сторона медали – снижение экспортных и внутренних цен на пшеницу до уровней годичной давности. Пытаясь хоть немного диверсифицировать возникшие риски, многие хозяйства проводят изменения в структуре посевов, сокращая площади под пшеницей в пользу масличных культур. Что касается масличных, тут разнонаправленная история – соя, за счет запуска новых посевных площадей в Центральном и Поволжском регионах, демонстрирует рост урожая, чего не скажешь о прогнозируемом провале в сборе подсолнечника из-за весенней засухи на юге России, что, ожидаемо приведет к росту цен на масло и сопутствующую продукцию уже к сентябрю-октябрю 2025 года.

Статистика Росстата по сельскому хозяйству в январе-июне 2025 года радует высокой урожайностью. Однако большие цифры по уборке сельхозкультур далеко не так оптимистичны для аграриев, как кажется на первый взгляд. Рентабельность в секторе падает, а «спасительный» экспорт продукции становится все более сложным из-за санкционных, финансовых и логистических проблем. Тем не менее предварительные итоги по озимым и ранним яровым культурам (пшеница, ячмень) внушают осторожный оптимизм. Обратная сторона медали – снижение экспортных и внутренних цен на пшеницу до уровней годичной давности. Пытаясь хоть немного диверсифицировать возникшие риски, многие хозяйства проводят изменения в структуре посевов, сокращая площади под пшеницей в пользу масличных культур. Что касается масличных, тут разнонаправленная история – соя, за счет запуска новых посевных площадей в Центральном и Поволжском регионах, демонстрирует рост урожая, чего не скажешь о прогнозируемом провале в сборе подсолнечника из-за весенней засухи на юге России, что, ожидаемо приведет к росту цен на масло и сопутствующую продукцию уже к сентябрю-октябрю 2025 года.

Замедление финансовых потоков в сельскохозяйственной отрасли не могло не сказаться и на динамике продаж самоходной техники в стране. Профильные эксперты ожидают, что в 2025 году продажи сельхозтехники будут откровенно слабыми, по различным прогнозам, снижение объемов продаж техники составит от 10 до 40% в натуральном выражении по итогам года. Исходя из комментариев лидеров рынка, предпосылок к улучшению ситуации в сегменте самоходной техники и в отечественном сельхозмашиностроении в целом не предвидится, более того, по итогам года она может еще ухудшиться, если не будут предприняты своевременные меры поддержки со стороны государства.

Среди основных причин сложившейся ситуации называют уже хорошо известные по прошлым периодам факторы: запредельно высокая ключевая ставка ЦБ, стремящаяся к нулю доходность аграрного бизнеса, недостаточность мер господдержки аграриев и машиностроителей, пересмотр условий ряда ключевых программ поддержки и рост себестоимости производства техники и сельхозпродукции.

Согласно утвержденной в сентябре 2023 года сводной стратегии развития обрабатывающей промышленности России в 2035 г. доля отечественной сельхозтехники на российском рынке должна будет увеличиться до 80% с 61% в 2022 году. Приоритетной продукцией для сельхозмашиностроения в стратегии названы зерноуборочные и кормоуборочные комбайны, колесные и гусеничные тракторы, прицепная и навесная техника.

Таблица 1. Запланированная динамика выпуска самоходной техники, согласно сводной стратегии развития обрабатывающей промышленности в России, утвержденной распоряжением Правительства РФ от 9 сентября 2023 года №2436-р., штук

|

Вид техники |

2024 год |

2030 год |

2035 год |

|

Зерноуборочные комбайны |

6 000 |

9 480 |

10 000 |

|

Тракторы |

6 400 |

10 170 |

15 000 |

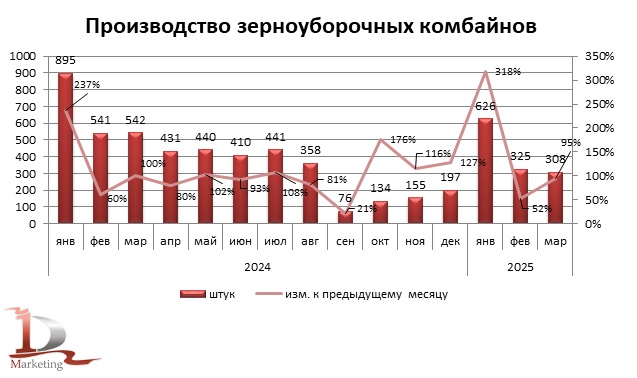

По результатам 2024 года видно, что выполнение далеко от целевых ориентиров. И если по тракторам динамика производства относительно коррелирует с плановыми цифрами, и есть вероятность выполнения целевых показателей стратегии в следующих отчетных периодах, то производство зерноуборочных комбайнов не только не выросло в 2024 году, но и упало на 2,6% к 2022 году, до 4620 штук.

Существенная доля рынка зерноуборочных комбайнов у Ростсельмаша и Брянсксельмаша, в числе новых игроков, также претендующих на лидерство тамбовский завод «Титан», совместный проект ГК «Терра Групп» и белорусского Гомсельмаша. Среди новинок 2025 года такие модели, как: «Ростсельмаш H820» (мощность 510 л. с., двигатель ЯМЗ-658, с гибридной системой обмолота и сепарации, с жаткой шириной до 12,4 метров и скоростью до 40 км/ч), «Кировец К-100», он же «Титан» GS-10 PRO (мощность 250 л. с., двигатель ЯМЗ-236, собирается из белорусских и тамбовских комплектующих, с кабиной LUX CAB от белорусского «Гомсельмаш» и системой автопилота), а также «Брянсксельмаш GS12 Делюкс» (мощность 330 л.с., скорость выгрузки зерна — 150 л/с., жатка – до 9,2 метра).

На конец 2024 года количество тракторов (включая тракторы, на которых смонтированы землеройные, мелиоративные и другие машины) в российских сельскохозяйственных организациях составило 214 851 штук, приобретено новых тракторов 7 361 штук (снижение к 2023 году на 11,8%), в т.ч. отечественного производства 2 824 штуки, списано по износу 4 455 штук. Наибольшее количество данного вида техники (более 69% от всего парка, или 148 291 единица), аналогично описанным выше комбайнам, сосредоточено в Приволжском, Центральном и Южном федеральных округах.

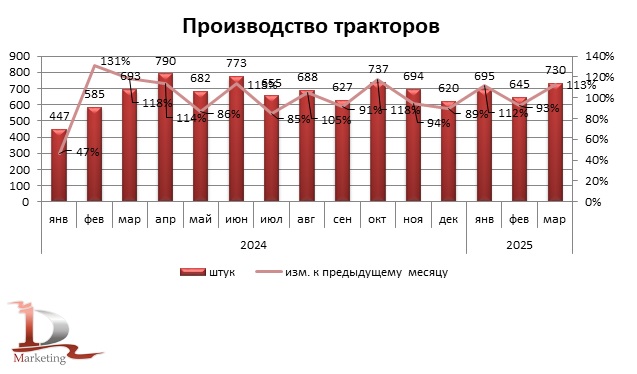

По сравнению с 2021 годом, производство тракторов (ОКПД 28.30.2 Трактора для сельского хозяйства прочие) в России по итогам 2024 года выросло на 8,4%, с 7375 единиц (в 2021 году) до 7991 единицы (в 2024 году). Пиковый год производства сельскохозяйственных тракторов за последние пять лет – 2022 год. В нём было произведено 9 598 тракторов. За январь-март 2025 года произведено 2 336 тракторов, что на 14,3% больше по сравнению с соответствующим периодом 2024 года. В общем количестве тракторов сельскохозяйственного назначения, произведённых за этот период, доля отечественных марок составила 57,2%, иностранных марок российской сборки — 42,8%.

Динамика производства тракторов (ОКПД 28.30.2 Трактора для сельского хозяйства прочие) в России в 2024 – 1 квартале 2025 гг., штук

Производство тракторов хоть и не демонстрирует отрицательную динамику, в отличие от производства зерноуборочных комбайнов, но проблематика в секторе аналогичная и склады производителей переполнены нереализованной продукцией. Руководство крупнейших заводов вынуждено принимать непопулярные решения в целях оптимизации издержек, в частности, Ростсельмаш ввёл четырёхдневную рабочую неделю после серьезного сокращения штата в 2024 году, Петербургский тракторный завод приостановил производство в июле полностью, отправив весь коллектив в месячный отпуск и в августе вероятно тоже введет короткую рабочую неделю. Тем не менее от инвестиций ПТЗ не отказался и в 2025 году планирует запустить цех тяжелых трансмиссий стоимостью более 15 млрд рублей (удорожание относительно первоначальной стоимости в полтора раза). Из позитивного – во Владимире успешно запустилось российско-китайское производство тракторов марки AgroApollo, в июне выпущена первая партия тракторов, до конца года планируется выпуск 500 единиц техники, в стратегии предприятия – к 2034 году выйти на производственную мощность в 3500 единиц и довести уровень локализации комплектующих до 81%. На данный момент «Владимирский трактор» — единственный российский завод, которому китайцы передали свою конструкторскую и технологическую документацию.

Продолжение "Рынок самоходной сельскохозяйственной техники в России. Импорт 2025">>

-

Импорт самоходной сельскохозяйственной техники в Россию из стран ЕАЭС в 2024 году

Обзор посвящен российскому импорту из стран ЕАЭС самоходной сельскохозяйственной техники в 2024 году. В обзоре представлен анализ основных импортеров сельскохозяйственной техники в Россию из стран ЕАЭС; оценка марочной и географической структуры импорта сельскохозяйственной техники в Россию из стран ЕАЭС.

Актуальность: декабрь 2024 г.

Источники: Внешнеторговая статистика

41 000 ₽ -

Рынок тракторов и комбайнов в Казахстане 2024 г

ЭКСКЛЮЗИВ Статья посвящена обзору рынка самоходной сельскохозяйственной техники в Казахстане в 2024 г. Рассмотрено внутреннее производство тракторов и комбайнов в 2024 г. Проанализирован импорт в Казахстан тракторов и комбайнов в 2024 г.

Актуальность: декабрь 2024 г.

Источники: Бюро Национальной статистики Агентства по стратегическому планированию и реформам Республики Казахстан -

Импорт самоходной сельскохозяйственной техники в Казахстан в 2025 году

Обзор посвящен импорту самоходной сельскохозяйственной техники в Казахстан в 2025 году. В обзоре представлен анализ основных импортеров сельскохозяйственной техники в Казахстан; оценка марочной и модельной структуры импорта сельскохозяйственной техники в Казахстан.

Актуальность: декабрь 2025 г.

Источники: Внешнеторговая статистика

55 000 ₽ -

Импорт самоходной сельскохозяйственной техники в Россию из стран ЕАЭС в 2025 году

Обзор посвящен российскому импорту из стран ЕАЭС самоходной сельскохозяйственной техники в 2025 году. В обзоре представлен анализ основных импортеров сельскохозяйственной техники в Россию из стран ЕАЭС; оценка марочной и географической структуры импорта сельскохозяйственной техники в Россию из стран ЕАЭС.

Актуальность: сентябрь 2025 г.

Источники: Внешнеторговая статистика

41 000 ₽ -

Импорт самоходной сельскохозяйственной техники в Россию в 2025 году

Обзор посвящен российскому импорту самоходной сельскохозяйственной техники в 2025 году. В обзоре представлен анализ основных импортеров сельскохозяйственной техники в Россию; оценка марочной и географической структуры импорта сельскохозяйственной техники в Россию.

Актуальность: март 2025 г.

Источники: Внешнеторговая статистика

41 000 ₽