Рынок сельскохозяйственной техники России 2024: оборудование для обработки почвы

БЕСПЛАТНО

Статья содержит обзор рынка сельскохозяйственного оборудования для обработки почвы в России в 2017 – 1 квартале 2024 гг. Подробно рассмотрены тенденции в производстве и импорте оборудования по видам: бороны, плуги, рыхлители и культиваторы, сеялки.

Актуальность:

октябрь 2024 г.

Источники: РОССТАТ, Внешнеторговая статистика

Закажите звонок!

Рынок сельскохозяйственной техники России 2024: оборудование для обработки почвы

В настоящее время российский агропромышленный комплекс полностью справляется с задачей производства и переработки высококачественной сельскохозяйственной продукции для обеспечения потребностей населения. В 2023 году полученный урожай и объёмы животноводческой продукции позволили обеспечить большую часть внутренних потребностей страны в продовольствии, а также внести существенный вклад в обеспечение продовольственной независимости страны и импортозамещения.

Тем не менее, используемые для обработки территории постепенно сокращаются, что говорит прежде всего о более рациональном подходе к их использованию. Так, по данным Росстата, в 2023 году в Российской Федерации вся посевная площадь сельскохозяйственных культур составила 81,4 млн. га, что на 1% меньше уровня 2022 года. По данным весеннего учета 2024 года, общая посевная площадь сократилась еще на 1,2% или на миллион гектаров.

Согласно официальной статистике, в парке российских сельскохозяйственных организаций (без учета техники в частных крестьянско-фермерских хозяйствах) на конец 2023 года находилось 54,7 тысяч плугов, 77,2 тысяч культиваторов и 62,4 тысячи сеялок.

По данным Росстата, производство сельскохозяйственного оборудования для обработки почвы, в частности борон (зубовых и дисковых), плугов (общего назначения, а также машин для пахоты и глубокого рыхления), рыхлителей, культиваторов и сеялок в России выросло более чем на 65%, со 108 тысяч единиц в 2017 году до 178 тысяч единиц в 2023 году.

Производство борон в России в 2023 году выросло практически вдвое к 2017 году и составило 18,3 тыс. единиц. При этом 1 квартал 2024 года демонстрирует отрицательную динамику – на 15% или почти на тысячу единиц борон меньше чем в 1 квартале 2023 года было выпущено в этом периоде.

Динамика производства борон (зубовых и дисковых) в РФ в 2017 – 1 кв. 2024 гг. в натуральном выражении, единиц

Относительно 2017 года в 2023 году производство плугов выросло на 86% и составило 50,9 тыс. единиц. Положительный тренд продолжается и в 2024 году – в 1 квартале текущего года было выпущено 18,6 тыс. единиц, что на 19% больше показателей 1 квартала 2023 года.

.jpg)

Динамика производства плугов (общего назначения, а также машин для пахоты и глубокого рыхления) в РФ в 2017 – 1 кв. 2024 гг. в натуральном выражении, единиц

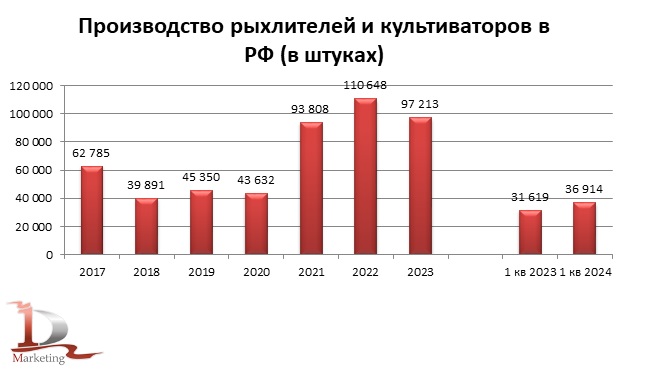

В 2023 году было произведено более 97 тысяч штук рыхлителей и культиваторов, это на 55% выше показателей 2017 года. В 1 квартале 2024 года также зафиксирован рост производства – 36,9 тыс. штук, что на 17% превышает уровень аналогичного периода 2023 года.

Динамика производства рыхлителей и культиваторов в РФ в 2017 – 1 кв. 2024 гг. в натуральном выражении, единиц

Производство сеялок не отличается существенным ростом в анализируемом периоде, тем не менее общий объем производства в 2023 году составил 11,9 тыс. единиц, что на 42% выше показателей 2017 года. Первый квартал 2024 года демонстрирует небольшое снижение темпов производства, 2,4 тысячи сеялок – это на 14% меньше показателей 1 квартала 2023 года.

Динамика производства сеялок в РФ в 2017 – 1 кв. 2024 гг. в натуральном выражении, единиц

Среди крупнейших российских игроков-производителей плугов, борон, рыхлителей, культиваторов и сеялок - ЗАО «Рубцовский завод запасных частей» (Алмаз), ООО «Завод Автотехнологий», АО «Алтайский завод сельскохозяйственного машиностроения», ГК «Радогост-Маш», ООО «БДТ-Агро», ФГУП «Омский экспериментальный завод», ООО «Ом-Сельмаш» и другие производственные компании. Все они демонстрируют существенный прирост финансовых показателей в 2021-2022 годах, на волне продолжающегося усиления политики импортозамещения в России. Основная часть производимой ими продукции реализуется на внутреннем рынке, менее 1% - экспортируется в соседние страны.

Импорт сельхозадаптеров для почвообработки, в частности навесного и прицепного оборудования для тракторов (без учета навесного оборудования для мотоблоков и ручного садового инструмента) в период с 2017 по 2023 годы упал ровно вдвое – с 4,8 тысяч единиц в 2017 году до 2,4 тысяч в 2023-ем. 1 квартал 2024 года продолжает тенденцию, объем импорта снизился относительно предыдущего периода до 0,6 тыс. единиц, что на 24,9% меньше объемов первого квартала 2023 года.

В 2017 году Германия, Япония, Польша и Чехия – основные страны-поставщики борон в Россию. К 2024 году поставки из Японии прекратились, импорт немецкого и польского оборудования сократился втрое, поставки из Чешской республики напротив выросли вдвое. Среди основных марок в 2017 году стоит выделить такие европейские бренды, как Amazone, Lemken и Horsch. В 2024 году немецкие Amazone и Lemken продолжают оставаться ключевыми игроками по количеству поставленных единиц, в тройку лидеров вышла французская Gregoire-Besson.

Динамика импорта борон в РФ в 2017 – 1 кв. 2024 гг. в натуральном выражении, единиц

Среди основных стран-поставщиков плугов в РФ в 2017-2023 гг. – Германия, Франция, Польша, Китай и Чехия. Немецкие поставки упали втрое с 2017 года, польские – вдвое. Китайский, французский и чешский импорт без значительных колебаний. Ключевые марки в начале анализируемого периода в данном сегменте – Lemken (Германия), John Deere (США) и Kuhn (Франция). В начале 2024-го лидер по-прежнему Lemken, а вот на втором и третьем месте французская Gregoire Besson и итальянская Moro Aratri.

Динамика импорта плугов в РФ в 2017 – 1 кв. 2024 гг. в натуральном выражении, единиц

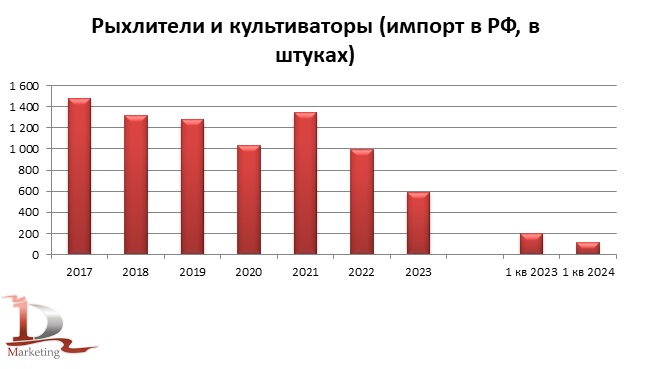

В импорте рыхлителей и культиваторов в 2017 году лидировали Германия, Япония, Чехия, США и Польша. Поставки из США и Японии к 2024-ому году практически остановились, немецкие и польские поставки упали вдвое и вчетверо соответственно, Чехия – единственная страна, демонстрирующая стабильность по количеству поставок оборудования. Лидеры в 2017-ом – американская Case, французская Kuhn и польская Unia. В 2024-ом лидирует уже чешская компания Bednar, на втором месте - итальянская Maschio Gaspardo, а замыкает тройку – немецкая Horsch.

Динамика импорта рыхлителей и культиваторов в РФ в 2017 – 1 кв. 2024 гг. в натуральном выражении, единиц

В начале анализируемого периода преобладали поставки сеялок из Германии, Швеции, Италии, Украины и США. К 2024-ому году полностью отсутствует импорт из Украины, практически прекратился импорт из США и Швеции, итальянские поставки снизились вдвое, а вот немецкие, напротив, показывают почти двухкратный рост. Ключевые игроки в данном сегменте в 2017 году – украинская Elvorti, немецкие Amazone и Horsch. В 2024-ом снова в лидерах Horsch, норвежская Kverneland и итальянская Maschio Gaspardo.

Динамика импорта сеялок в РФ в 2017 – 1 кв. 2024 гг. в натуральном выражении, единиц

С учетом разнонаправленной динамики показателей аграрного сектора в 2023-2024 гг. можно сказать о том, что текущих производственных мощностей российских заводов в целом достаточно для удовлетворения внутреннего спроса отечественных фермеров в части оборудования для почвообработки. В то же время анализ импортных поставок говорит о том, что высокотехнологичное сельскохозяйственное оборудование (сеялки, дисковые бороны, многофункциональные рыхлители) по-прежнему завозится из Европы, несмотря на высокую стоимость и существенное усложнение логистики, то есть не все позиции удалось качественно «импортозаместить» нашим промышленникам. Что интересно, Китай, являясь признанным лидером в поставках самоходной сельскохозяйственной техники в Россию, занимает далеко не ключевые строчки в рейтинге стран-поставщиков в РФ прицепного и навесного оборудования на протяжении всего анализируемого периода с 2017 по 2023 годы. Тем не менее результаты первого квартала 2024 года показывают, что данный тренд может быстро измениться, а вероятность «разворота на восток» и лидерство Китая в данном сегменте уже не за горами.

-

Импорт навесной и прицепной сельскохозяйственной техники в Казахстан в 2023 году

Обзор посвящен импорту навесной и прицепной сельскохозяйственной техники в 2023 году в Казахстан. В обзоре представлен анализ основных импортеров навесной и прицепной сельскохозяйственной техники в Казахстан; оценка марочной и географической структуры импорта навесной и прицепной сельскохозяйственной техники в Казахстан.

Актуальность: октябрь 2023 г.

Источники: Внешнеторговая статистика

55 000 ₽ -

Импорт самоходной сельскохозяйственной техники в Казахстан в 2023 году

Обзор посвящен импорту самоходной сельскохозяйственной техники в Казахстан в 2023 году. В обзоре представлен анализ основных импортеров сельскохозяйственной техники в Казахстан; оценка марочной и модельной структуры импорта сельскохозяйственной техники в Казахстан.

Актуальность: октябрь 2023 г.

Источники: Внешнеторговая статистика

55 000 ₽ -

Импорт навесной и прицепной сельскохозяйственной техники в Узбекистан в 2023 году

Обзор посвящен импорту навесной и прицепной сельскохозяйственной техники в 2023 году в Узбекистан. В обзоре представлен анализ основных импортеров навесной и прицепной сельскохозяйственной техники в Узбекистан; оценка марочной и географической структуры импорта навесной и прицепной сельскохозяйственной техники в Узбекистан.

Актуальность: апрель 2023 г.

Источники: Внешнеторговая статистика

45 000 ₽ -

Импорт самоходной сельскохозяйственной техники в Узбекистан в 2023 году

Обзор посвящен импорту самоходной сельскохозяйственной техники в 2023 году в Узбекистан. В обзоре представлен анализ основных импортеров сельскохозяйственной техники в Узбекистан; оценка марочной и географической структуры импорта сельскохозяйственной техники в Узбекистан.

Актуальность: апрель 2023 г.

Источники: Внешнеторговая статистика

45 000 ₽ -

Импорт навесной и прицепной сельскохозяйственной техники в Россию в 2024 году

Обзор посвящен российскому импорту навесной и прицепной сельскохозяйственной техники в 2024 году. В обзоре представлен анализ основных импортеров навесной и прицепной сельскохозяйственной техники в Россию; оценка марочной и географической структуры импорта навесной и прицепной сельскохозяйственной техники в Россию.

Актуальность: декабрь 2024 г.

Источники: Внешнеторговая статистика

от 41 000 ₽ -

Импорт самоходной сельскохозяйственной техники в Россию в 2024 году

Обзор посвящен российскому импорту самоходной сельскохозяйственной техники в 2024 году. В обзоре представлен анализ основных импортеров сельскохозяйственной техники в Россию; оценка марочной и географической структуры импорта сельскохозяйственной техники в Россию.

Актуальность: декабрь 2024 г.

Источники: Внешнеторговая статистика

от 41 000 ₽