Импорт краноманипуляторных установок в Россию в январе – декабре 2019 г.

Аналитическая статья посвящена рынку КМУ в России по итогам 2019 года. Представлен анализ импорта в разрезе возрастной структуры ввозимых КМУ, ведущих марок КМУ, стран-производителей КМУ.

Актуальность:

июль 2020 г.

Источники: Внешнеторговая статистика

Закажите звонок!

Импорт краноманипуляторных установок в Россию в январе – декабре 2019 г.

Уже на протяжении более чем 70 лет краноманипуляторные установки сходят с конвейеров заводов во всем мире, чтобы в сочетании с шасси, на которое они устанавливаются, упростить погрузку и транспортировку грузов в стесненных условиях. Однако, мы продолжаем констатировать, что в России, даже несмотря на довольно долгую историю существования данного продукта, рынок КМУ еще далек от насыщения, при этом отечественные производители занимают достаточно скромную нишу, а основная доля продукции поступает к нам из-за рубежа. Именно на импортном сегменте будет сделан акцент в данном материале.

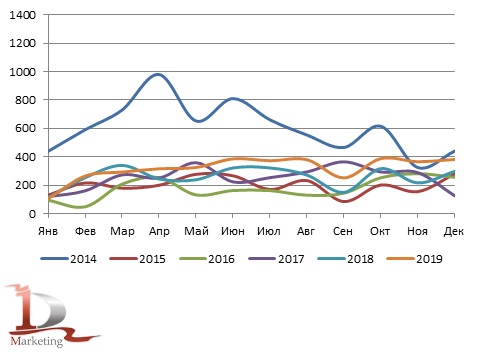

Из графика динамики российского импорта (здесь и далее без учёта оборота со странами Таможенного Союза) хорошо видно влияние кризиса 2014 года, которое, в отличие от других отраслей, в импорте манипуляторов стало заметным в том же 2014 году. В 2015 и 2016 годах падение продолжилось, и только по итогам 2017 года мы впервые с 2013 года могли наблюдать положительную динамику, которая в дальнейшем замедлилась. В 2018 году объемы остались практически на уровне 2017 года, а в 2019 году прирост составил 24%. Значительное увеличение поставок мы могли наблюдать по итогам первого квартала 2020 года, которое составило чуть более 70% по сравнению с аналогичным периодом прошлого года. Это стало возможным благодаря не совсем радостным новостям, связанным с изменением курса рубля и пандемией COVID-19, когда участники рынка поспешили ввезти КМУ по «старым» ценам, когда границы были открыты.

Динамика российского импорта КМУ в 2014–2019 гг., шт.

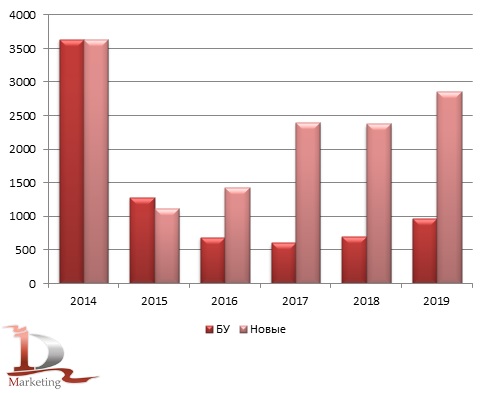

Продолжая анализ импортных поставок краноманипуляторных установок, отметим, что важной качественной составляющей любого рынка является его возрастная структура. Для рынка КМУ разделение продукции на новую и подержанную имеет принципиальное значение. До кризиса 2015 года между объемами ввоза новых и БУ установок наблюдался относительный паритет с небольшим перевесом то одной, то другой категории. Первые изменения были отмечены в 2016 году, когда до 32% снизилась доля подержанных установок. Уже со следующего 2017 года доля новых КМУ увеличилась до 79,8%. В последующие периоды доля импорта новых КМУ незначительно сократилась и по итогам 1 квартала 2020 года остановилась на уровне 72,4%. Несмотря на то, что краноманипуляторные установки не попали под действие утилизационного сбора, введенного в нашей стране в начале 2016 года, общая динамика изменения возрастной структуры говорит о его косвенном влиянии.

Возрастная структура российского импорта КМУ за 2014-2019 гг., в шт.

Импорт новых КМУ

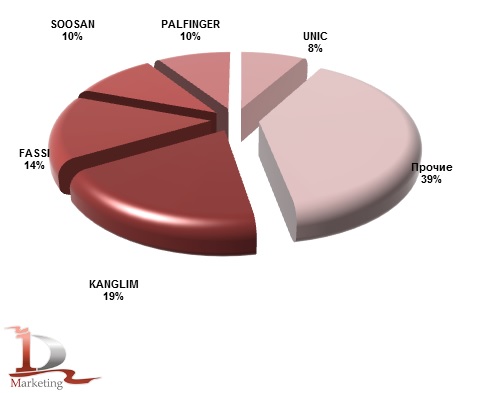

После 2014 года в распределении ведущих импортных позиций новых краноманипуляторных установок на российском рынке по маркам участвовали практически одни и те же бренды. При этом сама структура мест менялась от года к году, что говорит о постоянной конкуренции в отрасли. Именно усиление конкуренции считают основной тенденцией последних лет сами участники рынка. Вот и по итогам 2019 года мы можем видеть изменения в распределении мест по объемам импорта, при этом в данном распределении последние годы участвует одинаковый перечень компаний.

Всего по итогам 2019 года в Россию ввозились манипуляторы двадцати двух различных марок, что на пять меньше, чем в 2018 году. На первой позиции KANGLIM, увеличивший поставки своих кранов на 56%, что позволило довести долю продукции практически до 20%. Прошлогодний лидер FASSI по объемам импорта остался практически на уровне 2018 года (поставки сократились на 1,2%), что отодвинуло итальянского производителя на вторую позицию. Небольшой прирост поставок DOOSAN, еще одного представителя Кореи, позволил ему закрепиться на третьей позиции. Сопоставимые с KANGLIM темпы прироста поступлений КМУ в Россию показал PALFINGER. Однако за счет меньших объемов импорта в предыдущие периоды - это позволило австрийскому концерну подняться только на четвертую позицию. UNIC замыкает пятерку крупнейших импортеров КМУ в 2019 году, объемы импорта сократились на 4,2%.

По данным, подготовленным специалистами ID-Marketing за 1 квартал 2020 года, видны значительные изменения среди ведущих игроков, которые не касаются лидера. Им, как и в 2019 году, стал KANGLIM с долей 31,4%. Далее идут DongYang и FASSI.

Импорт основных марок новых КМУ в Россию в 2019 года, % (натур. выраж.)

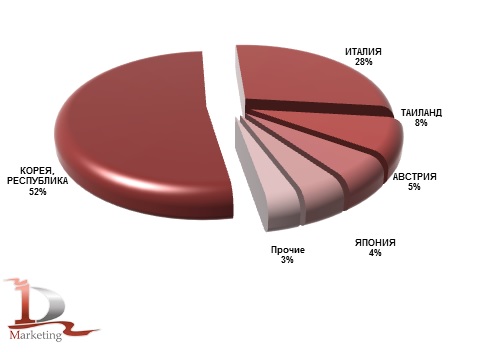

На протяжении последних четырех лет лидером среди стран-производителей КМУ является Южная Корея, имея при этом значительный перевес в доле рынка. Основными выпускаемыми брендами являются KANGLIM, SOOSAN и DONGYANG. Всего в импорте из Кореи присутствует девять различных брендов КМУ, ввезенных в Россию в 2019 году, и среди них отметим HIAB. Практически 70% российского импорта шведского производителя собирается в Южной Корее. Далее идет Италия, марочная структура которой представлена, так же как и в Южной Корее, сразу девятью производителями. В структуре импорта присутствуют такие бренды как FASSI, AMCO VEBA и HYVA. Отметим, что среди чисто итальянских компаний - Palfinger, имеющий завод на территории этой страны. На заводе FURUKAWA UNIC (THAILAND) CO.,LTD были собраны все КМУ UNIC, ввезенные в нашу страну в 2019 году, что позволило Таиланду занять третью позицию.

В 1 квартале 2020 года доля Южной Кореи достигла своего максимума и составила 65,8%. На второй и третьей позиции расположились Италия и Таиланд.

Основные страны-производители КМУ, импортированных в Россию в 2019 году (новые), % (натур. выраж.)

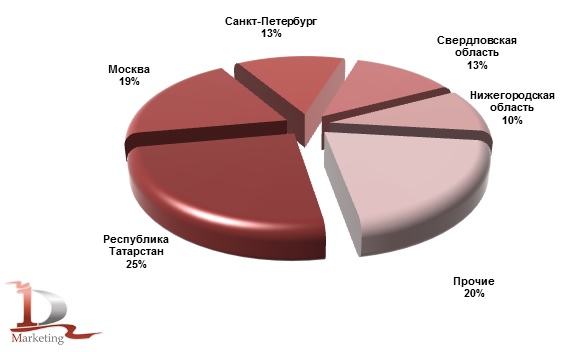

Региональная структура импорта КМУ за 2019 год представлена на четверть компаниями из Татарстана во главе с ООО «ФЕРРО ОТТИМО» - эксклюзивным дистрибьютором FASSI на территории России. Значительную долю занимают ООО "КРАНЦЕНТР" и ООО "СПМ", продающие краны KANGLIM. В Москве расположены представители азиатских брендов, а именно ООО "КОМПАНИЯ СИМ-АВТО" и ООО "ФУРУКАВА ЮНИК РУС", предлагающие КМУ SOOSAN и UNIC соответственно. Санкт-Петербург расположился на третьей позиции. В северную столицу были импортированы все краны HIAB и значительная доля техники PALFINGER.

Основные регионы-получатели новых КМУ в 2019 году, % (натур. выраж.)

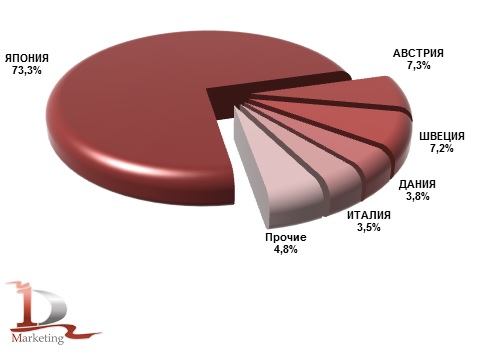

Отдельно отметим российский импортный рынок подержанных КМУ. Его основу составляет японское оборудование. По итогам рассматриваемого периода его доля находилась на уровне 73,4%. Основными импортируемыми марками являются MAEDA, UNIC, TADANO. Справедливости ради отметим рост доли не азиатских представителей рынка в данном сегменте. В отдельные периоды она могла составлять не более 10%.

Основные страны-производители КМУ, импортированных в Россию в 2019 года (подержанные), % (натур. выраж.)

Итоги 2019 года показали небольшой рост, и даже в начале 2020 года многие участники рынка прогнозировали хорошие перспективы, которые и показал 1 квартал. Однако в марте мировой финансовый рынок встряхнули события на нефтяном рынке, когда Министры нефти ОПЕК и стран, не входящих в картель, включая Россию, Казахстан и Азербайджан (ОПЕК+), не смогли договориться о параметрах сделки по сокращению добычи. Как следствие мы получили значительный рост курса иностранных валют, что в итоге уже с апреля привело к удорожанию поставок не только КМУ, но и других товаров. Дальнейшие события, связанные с пандемией коронавируса, еще более усугубили и без того непростое положение на рынке. В итоге мы точно получим провальный второй квартал из-за ограничений, связанных с угрозой распространения инфекции. Последние новости так же не слишком перспективны, некоторые ограничения могут сохраниться не только на третий квартал, но и продолжить свое действие в течение всего года. В этих условиях сложно прогнозировать дальнейшее развития событий, но если рынок сократится на 30% - это можно будет считать неплохим показателем при текущих условиях.

Коммерческий директор Ловков Андрей

специально для журнала "Основные средства"

-

Импорт манипуляторов в Россию в 2018 г.

Обзор посвящен российскому импорту манипуляторов в 2018 году. В обзоре представлен анализ основных импортеров манипуляторов в Россию; оценка марочной и географической структуры импорта манипуляторов в Россию.

Актуальность: май 2018 г.

Источники: Внешнеторговая статистика

10 500 ₽ -

Импорт манипуляторов в Россию в 2019 г.

Обзор посвящен российскому импорту манипуляторов в 2019 году. В обзоре представлен анализ основных импортеров манипуляторов в Россию; оценка марочной и географической структуры импорта манипуляторов в Россию.

Актуальность: апрель 2019 г.

Источники: Внешнеторговая статистика

22 050 ₽ -

Импорт манипуляторов в Россию в 2020 г.

Обзор посвящен российскому импорту манипуляторов в 2020 году. В обзоре представлен анализ основных импортеров манипуляторов в Россию; оценка марочной и географической структуры импорта манипуляторов в Россию.

Актуальность: апрель 2020 г.

Источники: Внешнеторговая статистика

22 050 ₽