Рынок бульдозеров в России 2020: итоги первого полугодия

Статья посвящена анализу российского рынка бульдозеров в 2020 году, подведены итоги первого полугодия. Рассмотрено внутреннее производство бульдозеров в России, представлен анализ импорта бульдозеров в Россию в разрезе основных марок, регионов получателей, стран производства.

Актуальность:

ноябрь 2020 г.

Источники: Внешнеторговая статистика

Закажите звонок!

Рынок бульдозеров в России 2020 г.

Сразу хотелось бы отметить, что анализ видимой части рынка включает в себя экспорт, импорт и производство. Экспортные поставки отечественной техники занимают незначительную часть, поэтому за основу возьмем производство и импорт гусеничных бульдозеров. Причем импортная составляющая будет рассмотрена с точки зрения ввоза только новых машин. Говоря о производстве, стоит отметить, что даже 10 лет назад доля отечественных машин в общем объеме рынка находилась на уровне 60%, но после 2008 года, когда случился первый мировой кризис в новом тысячелетии, доля российских компаний стала неуклонно снижаться. По данным последних лет, на отечественные компании приходится до 37% выпущенных гусеничных бульдозеров, причем это значение имело место в 2019 году, когда объемы импорта резко сократились. В натуральном же выражении мы можем наблюдать стагнацию, которая продолжается уже не менее четырех последних лет.

В импортной составляющей после кризиса 2014 года и последующих падений ввоза в 2014, 2015 и 2016 годах, в 2017 году мы получили положительную динамику прироста рынка в натуральном выражении, которая продолжилась в 2018 году, но уже по итогам 2019 года объемы импорта гусеничных бульдозеров откатились до уровня 2017 года. В первом полугодии 2020 года, несмотря на сложную ситуацию, вызванную пандемией коронавируса, объемы импорта в сравниваемых периодах имели схожие значения, и даже поквартальная динамика не показала значительных изменений.

Основные показатели рынка бульдозеров в России в 2017 – июне 2020 гг., шт.

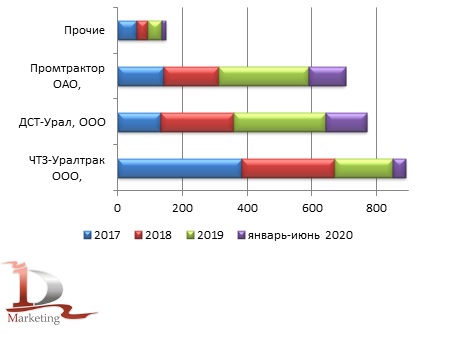

В настоящее время в России имеется четыре завода, выпускающих гусеничные бульдозеры различных классов, причем три из них являются наиболее крупными и за последние годы каждый из них в равной степени претендовал на лидерство. Анализ суммарного производственного показателя за все исследуемые периоды выявил лидерство ЧТЗ-Уралтрак, даже несмотря на то, что в первом полугодии 2020 года на заводе выпустили всего 39 машин. В целом, производственные показатели завода снижаются с 2017 года. Два других основных конкурента ЧТЗ-Уралтрак, компании ДСТ-Урал и Пpомтpактоp, напротив, с 2017 года стали наращивать объемы выпуска гусеничных бульдозеров и уже в первом квартале ДСТ-Урал показал наилучший результат среди отечественных компаний.

В рейтинге присутствует так же Челябинский завод промышленных тракторов (ЧЗПТ), объемы выпуска которого далеки от лидеров. Тем не менее, ежемесячно с конвейера завода сходит по 2-3 машины.

Объемы производства гусеничных бульдозеров в России ведущими заводами в 2017 – июне 2020 гг., шт.

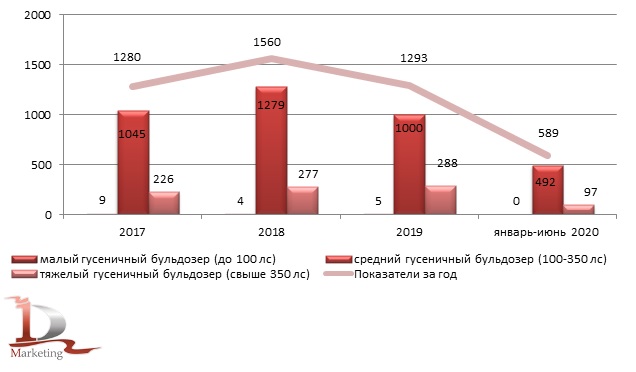

В целом, специалисты ID-Marketing разделяют бульдозеры на 3 вида: малые (до 100 лс), средние (100-350 лс) и т.желые (свыше 350 лс). В сегменте малых бульдозеров везется в основном подержанная техника, а новой буквально единицы, что и отражается в графике. Тяжелый сегмент достаточно узкоспециализирован, и спрос на него зависит напрямую от развития горнодобывающей отрасли.

Наиболее емкий и интересный нам сегмент – это средние гусеничные бульдозеры, доля которых в разные периоды находилась в пределах 77-84%.

Импорт новых бульдозеров по классам в Россию в 2017 - июне 2020 году, шт.

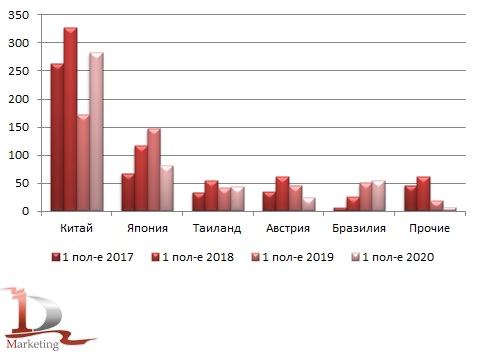

Анализируя страны производства средних гусеничных бульдозеров, явно прослеживается лидерство стран Азиатско-Тихоокеанского региона во главе с Китаем. Даже несмотря на введение в конце 2015 года антидемпинговых пошлин сроком на пять лет на китайские гусеничные бульдозеры мощностью до 250 л. с., китайские бренды продолжают лидировать в отечественном импорте. Среди основных производителей выделяются Shantui, Zoomlion, HBXG и SEM. На общем фоне влияния заградительных пошлин заметно низкая доля у Liugong. В то время, как на бульдозеры Shantui, Zoomlion, HBXG ставка пошлины равнялась 11,31%, 13,8% и 9,65%, то на бульдозеры Liugong она составила 44,65%, что сделало практически не выгодным поставки данной техники из Китая. Поэтому неудивительно, что за все рассматриваемые периоды в Россию было ввезено всего 17 машин среднего класса.

Япония находится на второй позиции по общим объемам импорта, но с точки зрения марочной структуры представлена всего одним брендом Komatsu.

На заводе Caterpillar Rayong Tractor в Тайланде производятся гусеничные бульдозеры средней мощности соответствующей марки, при этом объемы поставок в Россию позволяют занять третье место в общем рейтинге. Кроме Тайланда к нам поступают бульдозеры Caterpillar, собранные в США, Бразилии и Франции.

В Австрии на заводе Liebherr-Werk Telfs GmbH выпускаются бульдозеры Liebherr для отечественного рынка. В Бразилии, кроме уже упомянутой марки Caterpillar, выпускается техника John Deere и Case.

Объемы импорта новых средних гусеничных бульдозеров в Россию в разрезе стран производства по полугодиям в 2017 – июне 2020 гг., шт.

Несмотря на общее лидерство китайских производителей, среди получателей средних гусеничных бульдозеров за рассматриваемый период с 2017 года лидирует ООО «Комацу СНГ». При этом в первом полугодии 2020 года имел место достаточно значительный спад поставок техники японского происхождения, что позволило ООО «СтройИмпортТехника» локально выйти в лидеры в этом году. ООО «СтройИмпортТехника» с 1 января 2016 года имеет статус эксклюзивного дистрибьютора техники SHANTUI, однако исходя из цифр статистики только в 2020 году ООО «СтройИмпортТехника» единолично занималась растаможкой машин. С 2017 по 2019 год сразу 35 компаний выступали получателями средних гусеничных бульдозеров Shantui на территории нашей страны.

Именно таким большим количеством импортеров и объясняется тот факт, что дальнейшие места в рейтинге получателей техники достались ООО «Либхерр-Русланд» и Филиалу Корпорации «Джон Дир Агрикалчерэл Холдингз, Инк.», ввозившим с 2017 по июнь 2020 года бульдозеры Liebherr и John Deere соответственно.

Также в рейтинге присутствуют сразу три представителя брендов Caterpillar и SEM – это ООО «Цеппелин Русланд», ООО «Восточная Техника» и ООО «Мантрак Восток».

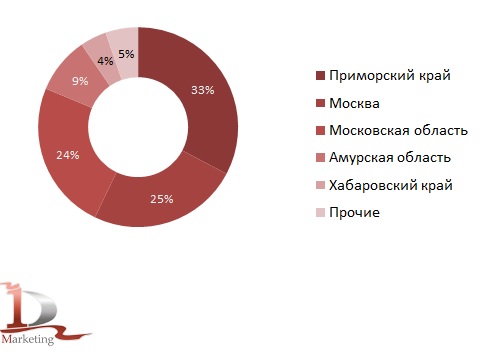

Региональное распределение импортных поставок средних гусеничных бульдозеров полностью отражает географию импорта и расположение основных представителей брендов по регионам. Обилие техники из Японии и Китая в большинстве случаев будет свидетельствовать о лидерстве Дальневосточного региона. В частности, Приморский край возглавляет этот список, Амурская область и Хабаровский край – на 4 и 5 местах соответственно.

Далее идет Центральный регион во главе с Москвой (ООО «Комацу СНГ», ООО «Либхерр-Русланд», ООО «Хайгер Бас Рус») и Московской областью (ООО «Цеппелин Русланд», Филиал Корпорации «Джон Дир Агрикалчерэл Холдингз, Инк.» (США), ООО «Зумлион Хэви Индустри Рус»).

Доли регионов в импорте новых средних гусеничных бульдозеров в РФ по итогам января-июня 2020 года, % (натур. выраж.)

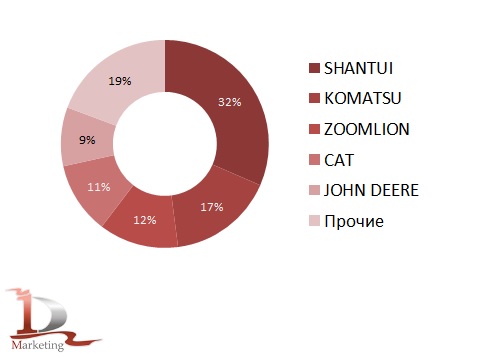

Наиболее популярной маркой в российском импорте является Shantui. В 2020 году прирост поставок китайского бренда составил 78% по отношению к предыдущему периоду прошлого года. Несмотря на довольно значительное падение, равное 45%, Komatsu сохранили одну из ведущих позиций. Caterpillar – на третьем месте.

Стоит отметить, что сравнивая полугодовые показатели, мы наблюдаем совершенно разные картины по отношению к каждому бренду. Zoomlion, занимающий четвертую позицию, на 85% увеличил свои поставки, что позволило бренду выйти на текущие показатели. А вот Liebherr на 48% сократил поставки средних гидравлических бульдозеров.

Анализируя общие показатели ввоза средних бульдозеров за полные года, начиная с 2017-го, стоило отметить, что из десяти ведущих марок только Komatsu и Zoomlion избежали падения, остальные закончили год с отрицательными показателями. SEM так же не входит в это число и к 8%-му снижению объемов импорта в 2019 году в 2020 мы получили рост, равный 363%-ам.

Доли ведущих марок в импорте новых средних гусеничных бульдозеров в Россию в январе-июне 2020 года, % (натур. выраж.)

Анализируя российский импорт бульдозеров по моделям, мы получим лидерство Shantui SD16. Стоит отметить, что под этой моделью понимаются все модификации производителя. Ближайший конкурент - Komatsu 65EX-16 находится на втором месте. При этом, сравнимая годовые показатели в 2019 году, импорт основных моделей Shantui и Komatsu находился практически на одном уровне.

Более тяжелая и следующая по классу Shantui SD32 - третья. Эти позиции неизменны как в полугодовом, так и в сравнении за полные года.

Особенное внимание в анализе рынка средних бульдозеров играет оценка статистических стоимостей моделей. В первую очередь отметим общую динамику снижения средней стоимости техники китайских моделей. Практически по всем анализируемым показателям, начиная с 2017 года, среднестатистическая стоимость техники азиатских производителей не только не выросла, она снижалась. И это несмотря на дополнительные антидемпинговые пошлины.

При этом статистическая стоимость американской техники заметно подросла. Если в 2017 году Cat D6R стоил 229 тыс. долларов, то уже по итогам первого полугодия стоимость бульдозера составила 234 тыс. долларов. Та же картина и в отношении техники John Deere, которая в среднем подорожала со 163 тысяч долларов до 167.

Андрей Ловков

-

Импорт бульдозеров в Россию в 2018 году

Обзор посвящен российскому импорту бульдозеров в 2018 году. В обзоре представлен анализ основных импортеров бульдозеров в Россию; оценка марочной и географической структуры импорта бульдозеров в Россию.

Актуальность: май 2018 г.

Источники: Внешнеторговая статистика

8 800 ₽ -

Импорт бульдозеров в Россию в 2019 году

Обзор посвящен российскому импорту бульдозеров в 2019 году. В обзоре представлен анализ основных импортеров бульдозеров в Россию; оценка марочной и географической структуры импорта бульдозеров в Россию.

Актуальность: апрель 2019 г.

Источники: Внешнеторговая статистика

17 640 ₽ -

Импорт бульдозеров в Россию в 2020 году

Обзор посвящен российскому импорту бульдозеров в 2020 году. В обзоре представлен анализ основных импортеров бульдозеров в Россию; оценка марочной и географической структуры импорта бульдозеров в Россию.

Актуальность: апрель 2020 г.

Источники: Внешнеторговая статистика

17 640 ₽