Российский рынок автобусов: 1 полугодие 2009 года

Статья, содержащая анализ российского рынка автобусов в 1 полугодие 2009 года.

Актуальность:

апрель 2012 г.

Источники: Внешнеторговая статистика, РОССТАТ

Закажите звонок!

- Производство автобусов в 1 полугодии 2009 г.

- Экспорт российских автобусов в 1 полугодии 2009 г.

- Импорт в Россию автобусов в 1 полугодии 2009 г.

- Итоги и прогнозы развития рынка автобусов

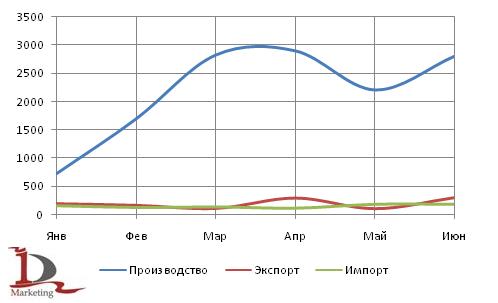

Показатели российского рынка автобусов в 1 полугодии 2009 года, несмотря на их общее снижение относительно предыдущих периодов, росли в начале года. Особенно это видно в помесячной динамике производства, когда в марте выпуск автобусов увеличился по сравнению с январем практически в 4 раза. Доля экспорта в производстве составила порядка 9%, а импорт не превысил 7%.

Уже в первом полугодии 2009 года стало ощутимым влияние последствий кризисных явлений конца 2008. Общий объем производства сократился в 2,7 раза по отношению к январю-июню 2008 года и практически в 3 раза к аналогичному периоду 2007 года. В 2009 году были не раз остановлены конвейеры на крупных предприятиях, чего не случалось на протяжении достаточно длительного времени. К примеру, УАЗ начал год с нулевых показателей в графе производство, ЛиАЗ и КАВЗ не собирали автобусы в январе и апреле.

Из ведущих предприятий УАЗ отметился снижением своих производственных показателей в 4,7 раза (доля 13,8%), что позволило ПАЗу впервые за долгое время опередить предприятие из Ульяновска.

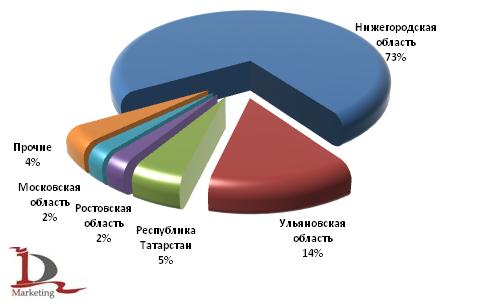

Нижегородская область – лидер по объемам производства автобусов в 1 полугодии 2009 года. На ее долю приходится порядка 73% общего объема выпуска. В регионе расположено сразу 5 предприятий, выпускавших автобусы в январе-июне 2009 года. Среди них ОАО «ГАЗ», ООО «ПАЗ», ООО «Самотлор-НН», ООО СТ «Нижегородец» и ООО «Русские автобусы Марко» - еще одно предприятие, входящее в дивизион «Автобусы» группы ГАЗ.

14% пассажирской техники было собрано в Ульяновской области, где расположено только одно предприятие, выпускающее автобусы марки УАЗ. Третяя по объемам производства Республика Татарстан, в которой находится владелец контрольного пакета акций ОАО «Ульяновский автомобильный завод» компания ООО «Соллерс-Елабуга», собирающее на мощностях своего завода в Елабуге автобусы на базе Fiat Ducato.

Практически одинаковое количество автобусов было собрано в Ростовской (ООО «ТагАЗ» и ООО «РоАЗ») и Московской (ООО «ЛиАЗ» и ОАО «ГолАЗ») областях.

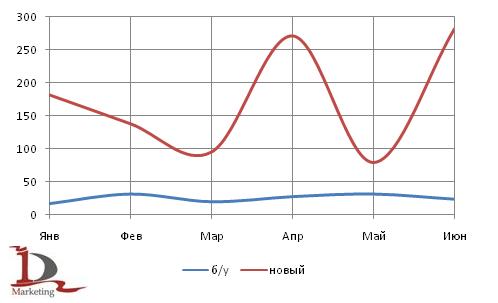

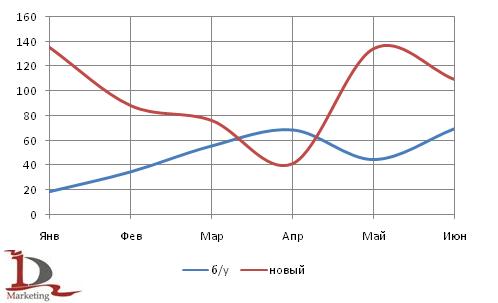

Структура российского экспорта автобусов в 1 полугодии 2009 года на 13% состоит из подержанной техники. Сама динамика поставок по месяцам в плане «бэушных» автобусов находится на стабильно-низком уровне в пределах 30 единиц техники. А вот в отношении экспорта новой техники отмечаются некоторые перепады. Падение наблюдалось вплоть до конца 1 квартала 2009 года, однако за счет крупных поставок в Никарагуа автобусов КАВЗ, в апреле наблюдается резкий скачек. За счет увеличения объема поставок лидерами отрасли в июне наблюдается схожая картина.

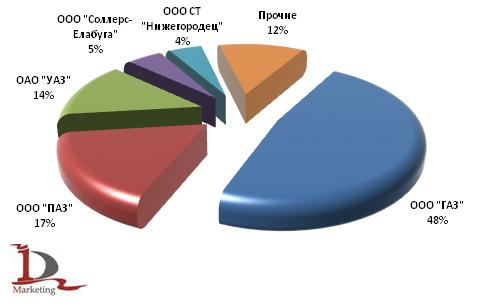

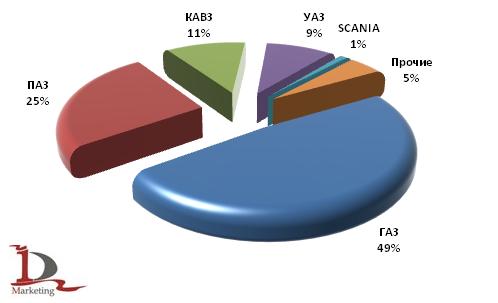

По итогам 1 полугодия 2009 года лидирующее положение в экспорте принадлежит марке «ГАЗ». Ее доля за первую половину текущего года составляет 48,5%. При этом объемы экспортируемых автобусов «ГАЗ» в январе-июне 2009 года ниже показателей аналогичного периода 2008 года на 70%.

Автобусы марки «ПАЗ» по итогам полугодия занимают 25,3% от общего объема экспорта. Снижение по сравнению с 1 полугодием 2008 года объемов экспорта «ПАЗ» составило 82,3%. На третьем месте находятся автобусы марки «КАВЗ». В 1 полугодии 2009 г. доля «КАВЗ» составила 11,1%. При этом в сравнение с первым полугодием 2008 года объемы данной марки возросли в 13 раз. В апреле 2009 года объем поставок «КАВЗ» составил 130 шт. Четыре партии автобусов модели 4235 были поставлены группой ГАЗ, в состав которой входит Курганский автомобильный завод, в Никарагуа. Данные поставки были осуществлены в рамках программ стратегического взаимодействия со странами Латинской Америки и развития экономического сотрудничества между Российской Федерацией и Никарагуа. В 1 полугодии 2009 года доля УАЗа составила 9,3%.

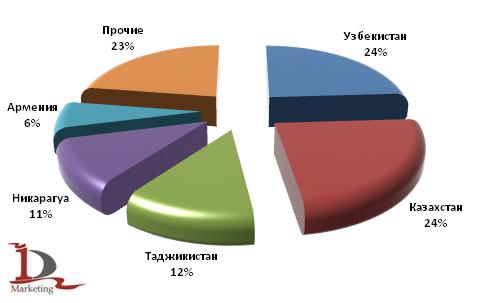

В структуре экспорта РФ страны СНГ занимают значительную долю (78%) в закупках товаров российского производства. По итогам анализируемого периода доля Узбекистана в закупках отечественных автобусов составляет 24%. Основной маркой, экспортируемой в страну, является ГАЗ (280 автобусов), а также в узбекском импорте присутствуют 2 автобуса ПАЗ и КАВЗ.

За рассматриваемый период доля в 23,7% от общих объемов закупок российских автобусов приходится на Казахстан. Важным факторами снижения объемов экспорта являются, в том числе, открытие иностранных производств в республике, а также увеличение доли украинских производителей автомобильной техники на казахском рынке. В 1 полугодии 2009 года объем экспорта автобусов отечественного производства в Казахстан составил 33% от показателей аналогичного периода 2008 года.

В Таджикистан было экспортировано 12% автобусов от общего объема, причем сама структура поставок в данную страну состоит на одну наполовину из пассажирской техники марки ГАЗ, а на другую – из марки ПАЗ. Благодаря уже вышеупомянутым поставкам КАВЗ в рамках сотрудничества со странами Латинской Америки Никарагуа принадлежит 11% экспорта. В Армению было направлено 6% всех автобусов. Стоит отметить, что большая партия, состоящая из 42 автобусов марки ГАЗ, была направлена в Ереван для крупного игрока автомобильного рынка страны, который за 1 полугодие 2009 года получил 81% от всех автобусов, предназначенных для Армении.

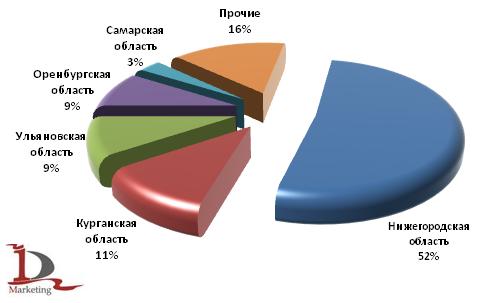

Экспорт автобусов в региональном разрезе соответствует географическому расположению основных предприятий-производителей автобусов в России. Нижегородской области принадлежит 52% отправленных автобусов за 1 полугодие 2009 года. Доля двух крупнейших предприятий региона составляет 97,7% нижегородских поставок и 50,5% от всего объема экспорта. Из Курганской области было вывезено 134 автобуса, из Ульяновской - 113.

Структура импорта автобусов по возрасту техники на 66% состоит из новых автомобилей. Доля новых автобусов в импорте достаточно нестабильна: при постоянном снижении вплоть до апреля – в мае наблюдается увеличение количества импортированных автобусов. Одним из слагаемых роста стало увеличение количества ввезенных автобусов марки Ford.

А вот импорт подержанной техники постепенно увеличивается с начала года. Если в начале года доля автобусов, бывших в употреблении, составляла 12%, то в апреле она превысила 62%, что в итоге привело к 34% доле импорта «бэушных» автобусов за все первое полугодие.

Экономический кризис, случившийся в конце 2008 года, непосредственным образом отразился на импортных поставках автобусной техники. В первом полугодии 2009 года в Россию было ввезено 804 единицы пассажирской техники, что в 3,7 раза ниже показателей аналогичного периода в 2008. Снижению импорта также способствовали и новые пошлины, введенные с начала января 2009 года. Это значительно удорожило ввоз автобусов в Россию, кроме транспортных средств с двигателем Euro 4.

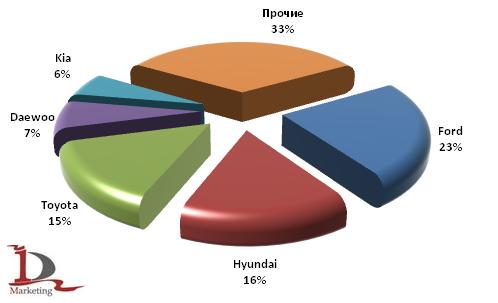

Основной среди марок является Ford. Причем заметны качественные изменения – в импорте данной марки встречается только 1 «бэушный» автобус. В первом полугодии 2009 года было ввезено 206 новых автобусов Ford Transit. Однако сокращение объемов импорта немецкой марки составило в целом 17,8%. А вот ввоз на территорию России марок Hyundai и Toyota претерпел более значимые изменения – падение составило 62,6 и 82%, соответственно.

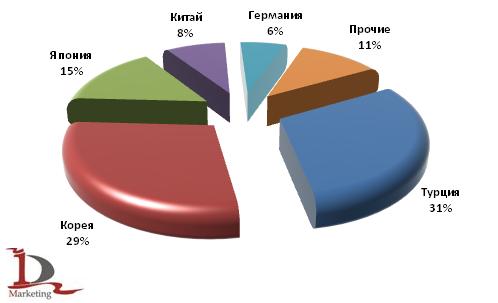

В рейтинге стран-производителей автобусов, которые были ввезены в Россию в 1 полугодии 2009 года, по общему объему поставок в натуральном выражении лидирует Турция, в основном за счет расположения производства крупных немецких компаний. В Россию ввезено 206 автобусов турецкой сборки марки Ford из 207, а также 45 автобусов MAN, произведенных на мощностях завода Temsa. Все автобусы вышеуказанных марок, за исключением одного, предназначены для официальных дилеров. Кроме того, в Россию импортировались марки Temsa, Mercedes-Benz и Neoplan.

На второй позиции Корея (доля 28,6%), представленная четырьмя марками Hyundai, Ssang Yong, Kia и Daewoo. Замыкает тройку ведущих стран Япония. 129 автобусов из 131, произведенных в этой стране, ввезены под маркой Toyota. Китай представлен 12 марками, ввезенными в Россию в 1 полугодии 2009 года, и занимает долю 8,3%. Доля Германии как страны-производителя в импорте автобусов равна 6,2%.

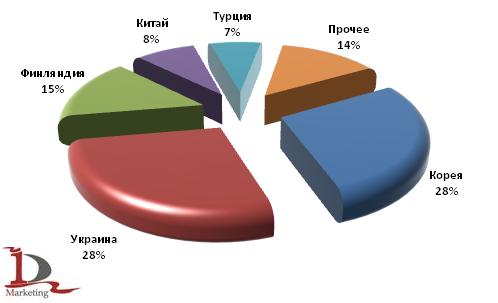

Практически все автобусы, произведенные в Корее для российского импорта, ввезены к нам из вышеуказанной республики. За исключением автобусов Ssang Yong, которые были импортированы из других стран. Украина на втором месте среди стран-отправителей. Это стало возможным благодаря тому, что все автобусы, собранные на мощностях турецкого завода Ford, ввезены именно через наших ближайших соседей. Кроме того, в структуре импорта из Украины присутствует 36 автобусов Богдан.

В самой Финляндии, которая располагается на третьем месте по объему импорта автобусов в Россию в первом полугодии 2009 года, произведено всего 4 автобуса марки Scania OmniExpress, остальные автобусные бренды везлись транзитом, причем через Финляндию импортировано 97 японских автобусов Toyota. Доля Китая составила 8%, Турция замыкает пятерку отправителей – ее доля только 7%.

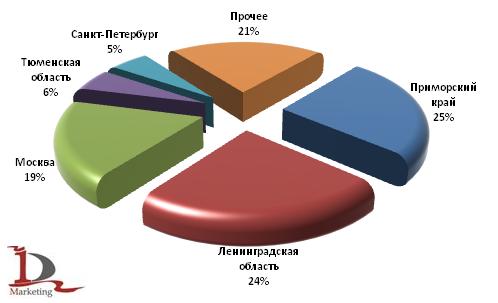

Из азиатских стран ввезено около 40% всех автобусов, поэтому лидером среди регионов-получателей является Приморский край, куда было импортировано в 1 полугодии 2009 года четверть всех автобусов. Несмотря на близость к Финляндии, вся пассажирская техника, полученная Ленинградской областью, отправлена из Украины и Венгрии. Основной маркой является Ford турецкой сборки, предназначенный для официального дилера. Структура московского импорта состоит из 8 марок, получателями которых в большинстве своем (156 из 163 автобусов) стали их представители в России. Тюменская область закупила 48 автобусов Iveco, из которых 47 приобрела одна из крупнейших нефтегазовых компаний региона.

По оценке ID-Marketing видимая емкость рынка в 2008 году составила не более 70 тысяч единиц техники, уменьшившись по сравнению с 2007 годом практически на четверть. Основной причиной можно назвать насыщение рынка и соответствующий рост запасов автобусной техники на стоянках дилеров и парка предприятий. В 2009 году видимое потребление ожидается на уровне 25 тысяч единиц автобусной техники, что предполагает сложившийся в первом полугодии критически низкий уровень производства и отсутствие признаков оживления ситуации в машиностроительной отрасли. В случае реализации сложившихся тенденций, осуществления мер государственной поддержки в полном объеме и планируемом темпе оживления мировой экономики объем видимого потребления к 2012 году приблизиться к 60 тысячам единиц техники.

Ловков А.В., коммерческий директор ID-Marketing

Октябрь, 2009 г.

-

Российский рынок автобусов: производство и импорт в 2010 году.

Статья, посвященная анализу производства автобусов и импорту автобусов в РФ в 2010 году.

Актуальность: апрель 2012 г.

Источники: Внешнеторговая статистика, РОССТАТ, -

Импорт автобусов в Россию: итоги 2008 года

Статья посвящена анализу импорта автобусов в Россию за 2008 год.

Актуальность: апрель 2012 г.

Источники: Внешнеторговая статистика -

Производство автобусов в РФ: итоги 2008 года

Аналитическая статья посвящена итогам 2008 года в отечественном производстве автобусов и обзору основных участников рынка.

Актуальность: апрель 2012 г.

Источники: Федеральная служба государственной статистики -

Обзор рынка автобусов в 2009 году

Обзор содержит анализ импорта автобусов в Россию в 2009 году с разделением по маркам, покупателям и поставщикам

Актуальность: апрель 2012 г.

Источники: Внешнеторговая статистика

5 900 ₽ -

Обзор рынка автобусов в 2010 году

Обзор содержит анализ импорта автобусов в Россию в 2010 году с разделением по маркам и компаниям участникам

Актуальность: апрель 2012 г.

Источники: Внешнеторговая статистика

7 960 ₽ -

Обзор рынка автобусов в 2011 году

Обзор содержит анализ импорта автобусов в Россию в 2011 году.

Актуальность: апрель 2012 г.

Источники: Внешнеторговая статистика

9 950 ₽ -

Обзор рынка автобусов в 2012 году

Обзор посвящен российскому импорту автобусов. В обзоре представлен анализ основных импортеров автобусов в Россию; оценка марочной и географической структуры импорта автобусов в Россию.

Актуальность: апрель 2012 г.

Источники: Внешнеторговая статистика

от 14 700 ₽ -

Российский рынок автобусов: 2007 – 1 полугодие 2009 года

В исследовании представлен анализ основных тенденций на рынке автобусов, динамика экспорта, импорта, производства; анализ цен; анализ таможенных пошлин и льгот на автобусы.

Актуальность: апрель 2012 г.

Источники: Внешнеторговая статистика, РОССТАТ, ,

от 10 000 ₽