Анализ программы развития экспорта продукции АПК 2019 г.

Компания ID-Marketing проанализировала новую стратегию Министерства сельского хозяйства «Экспорт продукции агропромышленного комплекса».

Актуальность:

ноябрь 2019 г.

Источники: Минсельхоз РФ, ФТС

Закажите звонок!

Компания ID-Marketing проанализировала новую стратегию Министерства сельского хозяйства «Экспорт продукции агропромышленного комплекса». В рамках обеспечения продовольственной безопасности Российской Федерации, ускорения импортозамещения и повышения конкурентоспособности российской сельскохозяйственной продукции на внутреннем и внешнем рынках была разработана государственная программа развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия. Одним из ключевых направлений программы является развитие экспортной составляющей. Согласно приоритетному проекту «Экспорт продукции агропромышленного комплекса» планируется увеличить объемы поставок за рубеж продукции АПК в течение семи лет более чем в два раза в стоимостном исчислении. Ключевыми направлениями должны стать экспорт зерновых, масложировой продукции, мясной и молочной продукции, а также рыбы и морепродуктов.

Таблица 1. Ключевые значения показателей экспорта приоритетного проекта «Экспорт продукции агропромышленного комплекса» в 2017 – 2024 гг., млрд. долл. США

|

Наименование показателя |

базовое значение показателя |

плановое значение показателя |

||||||

|

2017 год |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

|

|

Объем экспорта продукции АПК, в том числе |

21,6 |

23 |

24 |

25 |

28 |

34 |

41 |

45 |

|

Объем экспорта зерновых |

7,5 |

7,6 |

7,6 |

7,9 |

8,3 |

9,1 |

10,7 |

11,4 |

|

Объем экспорта продукции масложировой отрасли |

3,1 |

3,6 |

4 |

4,4 |

5 |

6,7 |

7,6 |

8,6 |

|

Объем экспорта рыбы и морепродуктов |

4,4 |

5,1 |

5,4 |

5,5 |

6 |

6,7 |

7,5 |

8,5 |

|

Объем экспорта мясной и молочной продукции |

0,6 |

0,9 |

1,1 |

1,3 |

1,6 |

2 |

2,5 |

2,8 |

|

Объем экспорта продукции пищевой и перерабатывающей промышленности |

3,4 |

3,5 |

3,7 |

4,1 |

4,7 |

6,1 |

7,4 |

8,6 |

|

Объем экспорта прочей продукции АПК |

2,5 |

2,2 |

2,1 |

1,8 |

2,4 |

3,4 |

5,3 |

5,2 |

Для реализации программы до 2023 года планируется ввести в эксплуатацию 6 оптово-распределительных центров общей мощностью единовременного хранения 410 тыс. тонн. В период 2019 – 2021 гг. должно быть заключено не менее 100 корпоративных программ международной конкурентоспособности (КПМК). До конца 2019 года предусматривается организовать регулярные маршрутные отправки сельскохозяйственной и пищевой продукции на экспорт в объеме не менее 500 тыс. тонн в год, а до окончания 2021 года – не менее 1 млн. тонн в год. Также в программе представлен ряд мероприятий, направленных на устранение торговых барьеров (тарифных и нетарифных), для обеспечения доступа продукции АПК на целевые рынки. Еще одна задача программы развития экспорта АПК сводится к созданию системы продвижения и позиционирования продукции АПК.

Анализируя экспорт в 2018 году, можно подвести промежуточные итоги реализации данной программы. А показатели января – августа 2019 года смогут подсказать, что разработчикам этого проекта стоит ожидать к концу года.

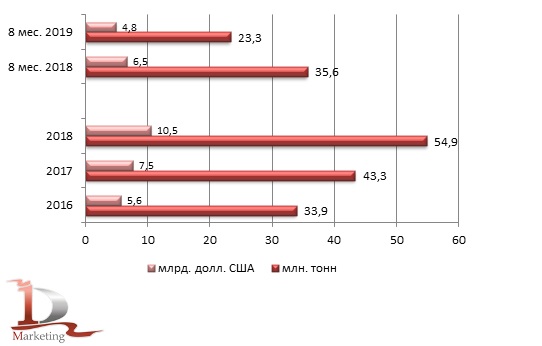

В 2018 году за рубеж было отгружено почти 55 млн. тонн зерновых на сумму 10,5 млрд. долл. США. Превалирующим продуктом, конечно, традиционно остается пшеница. В стоимостном исчислении объемы поставок выросли к 2017 году на 39,6%, превысив план на 37,7%. В январе – августе 2019 года экспорт составил 4,8 млрд. долл. США, что меньше, чем за аналогичный период годом ранее более чем на четверть. Однако, учитывая, что в 2017 – 2018 гг. объемы поставок зерновых за рубеж превышали 3 млрд. долл. США в последние четыре месяца года, существует очень высокая вероятность, что плановый показатель проекта вновь будет перевыполнен.

Рисунок 1. Динамика российского экспорта зерновых в 2016 – августе 2019 гг., млн. тонн/ млрд. долл. США

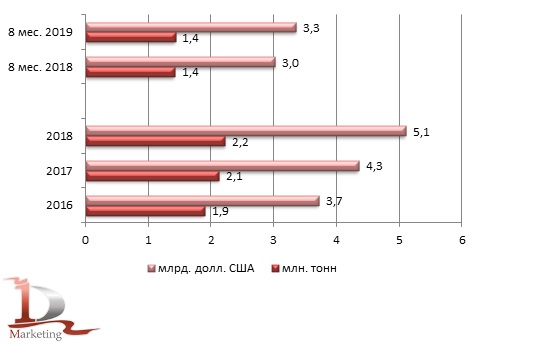

В экспорте мясной и молочной продукции наблюдается положительная динамика, однако, темпы роста объемов поставок за рубеж данных видов продукции отстают от плановых значений показателей государственной программы. Основу экспорта составляет мясо и субпродукты охлажденные и замороженные домашней птицы, в частности, доля этой продукции в совокупном объеме поставок мясной и молочной продукции составила в 2018 году 38,3% в натуральном выражении и 30% в стоимостном исчислении.

В 2018 году из России на внешние рынки было отгружено 484,7 тыс. тонн мясной и молочной продукции, что на 10% больше, чем годом ранее. В стоимостном исчислении экспорт составил 0,7 млрд. долл. США – на 13,1% больше, чем годом ранее, тогда как плановый показатель составляет 0,9 млрд. долл. США. По итогам первых 8 месяцев 2019 года было экспортировано 315,6 тыс. тонн рассматриваемого вида продукции на сумму 0,5 млрд. долл. США. С учетом того, что проектом к концу года заложено достижение 1,1 млрд. долл. США, можно с высокой степенью уверенности говорить о невыполнения плана в экспорте мясной и молочной продукции также и в 2019 году.

.jpg)

Рисунок 2. Динамика российского экспорта мясной и молочной продукции в 2016 – августе 2019 гг., млн. тонн/ млрд. долл. США

Заметный рост наблюдается в экспорте рыбы и морепродуктов из России. Наибольший объем в стоимостном исчислении приходится на поставки мороженной рыбы, ракообразных и рыбного филе. В 2017 году объемы поставок за рубеж рыбы и морепродуктов выросли в натуральном выражении на 12%. В 2018 году прирост составил 4,5%. В стоимостном исчислении экспорт рыбы и морепродуктов в 2018 году достиг показателя 5,1 млрд. долл. США, что соответствует плановому значению показателя. По отношению к 2017 году объемы поставок в денежном исчислении выросли на 17,3%.

Интересным представляется анализ данных за первые 8 месяцев 2019 года. Здесь мы видим крайне незначительный прирост экспорта в натуральном выражении, тогда в стоимостном исчислении значение показателя увеличилось относительно аналогичного периода годом ранее более чем на 11%. Учитывая, что прирост планового показателя в 2019 году заложен на отметке 5,9%, эксперты ID-Marketing склоняются к тому, что по итогам года мы увидим перевыполнение плана, даже если месячные темпы роста начнут замедляться.

Рисунок 3. Динамика российского экспорта рыбы и морепродуктов в 2016 – августе 2019 гг., млн. тонн/ млрд. долл. США

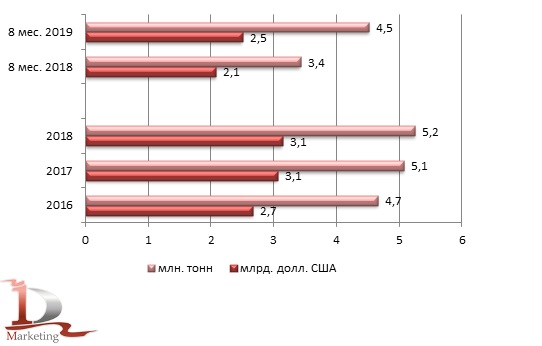

Особое внимание хотелось бы уделить экспорту масложировой продукции. Согласно проекту, доля этого сегмента в совокупном объеме в 2017 году составляла только 14,4% всего экспорта в АПК, однако по «задумке» разработчиков к 2024 году она должна увеличиться до 19,1%, уступая только экспорту зерновых. Объемы поставок должны увеличиться за семь лет более чем в 2,5 раза в стоимостном выражении. Стоит отметить, что в программе не уточняется, что именно подразумевается под масложировой продукцией. Так, в отчете Масложирового союза за 2016 год в данный сегмент были включены масла, жиры, шроты и жмыхи, а также маслосемена. Тогда как, на Масложировой конференции в апреле 2019 года представители Российского экспортного центра (РЭЦ) при оценке динамики экспорта масложировой продукции в состав данного сегмента включили жиры, масла и маслосемена. К сожалению, на запрос, отправленный сотрудниками нашей компании в РЭЦ, нам не пояснили, что же именно включать в продукцию масложировой отрасли, поэтому, характеризуя ее развития, эксперты ID-Marketing исходили из того, что в нее включаются масла, жиры, шрот и жмыхи, так как маслосемена не являются продуктами переработки, а лишь только сырьем.

В 2018 году из России было экспортировано 5,2 млн. тонн масложировой продукции на сумму 3,1 млрд. долл. США. Таким образом, объемы поставок за рубеж в стоимостном исчислении были на 2,7% больше, чем в 2017 году, однако на 13,9% меньше планового показателя. Согласно мнению представителей Российского экспортного центра (РЭЦ), данная динамика была связана с резким снижением цен на подсолнечное масло во второй половине 2018 года на мировом рынке. Однако, как заверяют эксперты, в ближайшие годы цены вновь могут начать расти на фоне того, что использующиеся в мире плантации для выращивания сырья для производства подсолнечного, а также пальмового масел, сильно изношены и их продуктивность снижается. Кроме того, в пользу роста цен «говорит» и постоянно увеличивающееся население планеты.

В январе – августе 2019 года было экспортировано масложировой продукции на сумму 2,5 млрд. долл. США, что на 20,5% больше, чем за аналогичный период годом ранее. Стоит отметить, что это самое высокое значение показателя за 8 месяцев в последние, как минимум, четыре года, однако этого, по-прежнему, может быть недостаточно, чтобы к концу года выйти на плановые 4 млрд. долл. США экспорта масложировой продукции в 2019 году.

Рисунок 4. Динамика российского экспорта масложировой продукции в 2016 – августе 2019 гг., млн. тонн/ млрд. долл. США

Основу экспорта составляет подсолнечное масло[1], в частности, в 2018 году на долю этого сегмента пришлось 51,2% всего отгруженного объема за рубеж в стоимостном выражении (40,2% в натуральном). Также значительные объемы экспорта приходятся на экспорт соевого[2] и рапсового[3] масел. В 2018 году доли этих сегментов в стоимостном исчислении составили 12,9% и 11,5% соответственно. Совокупная доля шрота и жмыхов[4] составила 15,7% всего экспорта масложировой продукции.

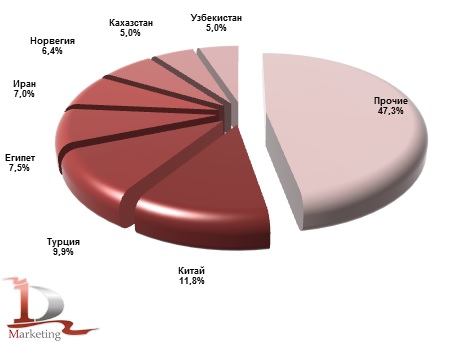

Крупнейшими импортерами масложировой продукции из России в денежном исчислении стали Китай, Турция и Египет. Совокупная доля этих стран в 2018 году составила 29,2%. Более половины всего объема было отгружено за рубеж из Ростовской и Калининградской областей.

Рисунок 5. Доли ведущих стран импортеров масложировой продукции из России в 2018 году, %(в денежном выражении)

Тройка ведущих стран в закупках подсолнечного масла из России представлена Турцией, Египтом и Ираном – 42,8% совокупного объема в 2018 году в стоимостном исчислении. Турция также выступила ведущим импортером российских шротов и жмыхов. Ее доля составила 13,9%. Основной поток рапсового масла из России был направлен в Норвегию – 41,7% всего объема в 2018 году в стоимостном исчислении. Ведущим покупателем соевого масла выступил Китай – 35% совокупного значения показателя.

Среди перспектив дальнейшего увеличения объемов поставок масложировой продукции за рубеж Минсельхозу видится экспорт подсолнечного масла в Индию, которая, как планируется, откроет свой рынок для данной продукции из России в 2019 – 2020 гг. Кроме того, возлагаются надежды на увеличение объемов поставок соевого масла в Китай, а также в страны Северной Африки, также присутствуют перспективы увеличения объемов вывоза рапсового масла в КНР и Индию. В экспорте шротов надежды возлагаются на экспорт в страны Евросоюза, за счет развития портовой инфраструктуры на Балтике. В настоящее время в России существует лишь один глубоководный порт, в Новороссийске, что существенно ограничивает портовую инфраструктуру и не позволяет загружать танкеры масложировой продукцией в полном объеме. Создание глубоководного порта на Балтике способно решить эту проблему. Особое внимание на этом акцентировал генеральный директор ГК «ЭФКО» в своем выступлении на последней Масложировой конференции.

Знаковым событием отрасли будет также считаться открытие китайского рынка для российского шрота. Во второй половине 2019 года китайские эксперты осуществляют проверку российских предприятий-производителей шрота, после этих инспекций коллеги из «Поднебесной» могут допустить данный вид продукции на свой рынок. По оценке Масложирового союза, объемы поставок в КНР могут составить порядка 2,5 млн. тонн в год на сумму около 700 млн. долл. США, что существенно позволит российским компаниям поддерживать развитие масложировой отрасли в стране.

И конечно увеличению объемов экспорта масложировой продукции должны способствовать открытие новых производств в стране. Среди крупнейших компаний по переработке подсолнечника новый крупный маслоэкстракционный завод открыт ГК «Каргилл». Осенью 2018 года холдинг запустил предприятие на 640 тыс. тонн в Волгоградской области, объем инвестиций в который составил более 10 млрд. рублей. Среди последних проектов можно отметить открытие весной 2019 года ГК «Союз» в Алтайском крае МЭЗ мощностью переработки 20 тонн в сутки.

В обозримом будущем хотелось бы выделить следующие интересные инвестиционные идеи. Это проект по строительству в Ростовской области завода по переработке льняного семени и производству льняного масла, который будут совместно реализовывать компания «Астон» и бельгийская Vandeputte Huilerie SA. Объем инвестиций оценивается в 1,5 млрд. рублей. Предприятие планируется запустить осенью 2020 года.

В ближайшие два-три года нас ждет открытие в Новосибирской области нового маслоэкстракционного завода компании «Трансхимэкспорт». Объем инвестиций оценивается в 2-3 млрд. рублей. Мощность переработки - 500 тонн в сутки.

Компания «Черноземье» уже начала строительство второй очереди завода по глубокой переработке масличных в Липецкой области. Планируется, что завод выйдет на полную мощность к 2022 году и способен будет перерабатывать 600 тыс. тонн сои или 154 тыс. тонн рапса в год.

Замыкает список новых перспективных проектов в масложировой отрасли в предстоящие годы инвестпроект по строительству маслоэкстракционного завода по переработке высокопротеиновых масличных культур ГК «Черкизово» в Липецкой области. Стоимость проекта оценивается в 7,2 млрд. рублей, мощность завода составит 2,5 тыс. тонн в сутки. На предприятии будут перерабатывать сою и выпускать шрот и масло.

В заключении хотелось бы дать оценку реализации приоритетного проекта «Экспорт продукции агропромышленного комплекса». Успехи в достижении плановых значений показателей в реализации поставок за рубеж зерновых, рыбы и морепродуктов в 2018 году были нивелированы провалом в экспорте масложировой продукции, мяса и молочной продукции. Данные по объемам экспорта по итогам первых восьми месяцев 2019 года указывают на сохранение положительной динамики в соответствии с разработанной программой в экспорте зерновых, рыбы и морепродуктов и в то же время стабильным отставанием в поставках мяса и молочной продукции за рубеж от плановых показателей. Экспорт масложировой продукции за рубеж демонстрирует стабильный рост, однако его темпы могут быть недостаточны для выполнения плана в 2019 году. Эксперты ID-Marketing продолжат и в будущем внимательно следить за развитием ситуации в масложировой отрасли в России.

Более подробную информацию о масложировой отрасли России вы можете узнать из нашего исследования «Рынок маргарина и спецжиров в России»

Примечания:

Анализ данных по экспорту зерновых выполнен на основе данных ФТС по группе ТНВЭД 10 «Злаки».

Анализ данных по экспорту мясной и молочной продукции выполнен на основе данных ФТС по группам ТНВЭД 02 «Мясо и пищевые мясные субпродукты» и 04 «Молочная продукция; яйца птиц; мед натуральный; пищевые продукты животного происхождения, в другом месте не поименованные или не включенные».

Анализ данных по экспорту рыбы и морепродуктов выполнен на основе данных «Федеральное агентство по рыболовству РФ» по группе ТНВЭД 03 «Рыба и ракообразные, моллюски и прочие водные беспозвоночные» с учетом рыбы, рыбопродуктов и морепродуктов, выловленных (добытых) и проданных вне зоны действия таможенного контроля.

Анализ данных по экспорту масложировой продукции выполнен на основе данных ФТС по кодам ТНВЭД 1507* - 1517*(масла и жиры), 2304* - 2306* (шроты и жмыхи).

-

Российский рынок маргарина и спецжиров 2011-2016 гг.

В исследовании подробно представлен анализ производства маргариновой продукции в России в 2011-2016 гг. Проанализирован внешнеторговый рынок спецжиров и маргарина. Также в исследовании проводится анализ основных потребляющих отраслей с выделением региональной структуры производства основных видов продукции, крупнейших участников отрасли. В отчете представлены данные по рынку пальмового и пальмоядрового масел.

Актуальность: март 2017 г.

Источники: Внешнеторговая статистика, Статистика железнодорожных перевозок, РОССТАТ, Данные иностранных статистических и аналитических агентств

50 000 ₽ -

Российский рынок маргарина и спецжиров 2014 - 2017 гг.

В исследовании подробно представлен анализ производства маргариновой продукции в России в 2014 - 2017 гг. Проанализирован внешнеторговый рынок спецжиров и маргарина. Также в исследовании проводится анализ основных потребляющих отраслей с выделением региональной структуры производства основных видов продукции, крупнейших участников отрасли. В отчете представлены данные по рынку пальмового и пальмоядрового масел.

Актуальность: апрель 2018 г.

Источники: Внешнеторговая статистика, Статистика железнодорожных перевозок, РОССТАТ, Данные иностранных статистических и аналитических агентств

50 000 ₽ -

Российский рынок маргарина и спецжиров 2015 - 2018 гг.

В исследовании подробно представлен анализ производства маргарина и специальных жиров по видам в России в 2015 - 2018 гг. Проанализирован внешнеторговый рынок спецжиров и маргарина. Также в исследовании проводится анализ основных потребляющих отраслей с выделением региональной структуры производства основных видов продукции, крупнейших участников отрасли. В отчете представлены данные по рынку пальмового и пальмоядрового масел.

Актуальность: апрель 2019 г.

Источники: Внешнеторговая статистика, Статистика железнодорожных перевозок, РОССТАТ, Данные иностранных статистических и аналитических агентств

79 000 ₽