Рынок свинины в России 2011-2013 гг.

Статья посвящена анализу российского рынка свинины в 2011-2013 гг. и подготовлена на основе исследования, проведенного ID-Marketing. В материале представлены основные показатели рынка свинины: производство свинины, ведущие игроки на рынке свинины, импорт свинины и субпродуктов в Россию.

Актуальность:

август 2014 г.

Источники: РОССТАТ, Внешнеторговая статистика

Закажите звонок!

Рынок свинины в России 2011-2013 гг.

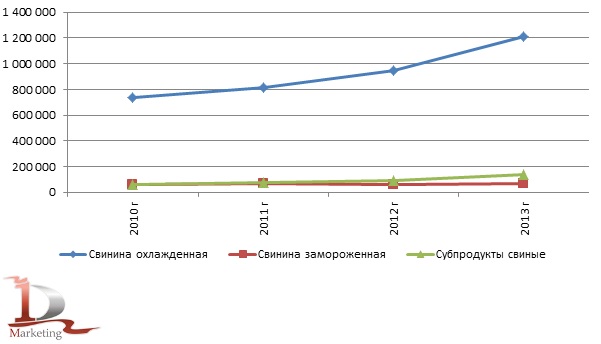

Общий объем производства свинины в России, включая субпродукты, в 2013 году составил 1,41 млн. тонн, что на 28,9% выше показателей 2012 года. Рост наблюдается по всем видам производимой продукции. Так, производство свинины охлажденной, увеличилось на 28,2%, свинины замороженной на 14,3%, значительно поднялся объем выпуска свиных субпродуктов на 45,5%.

Динамика производства свинины и субпродуктов в 2011-2013 гг. в России, тонн

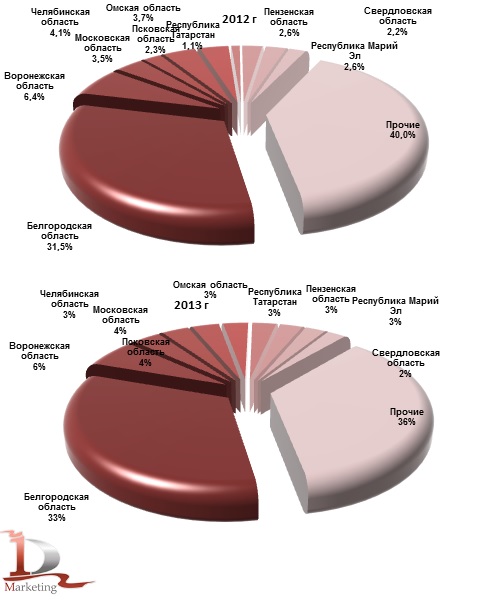

Лидерство по производству свинины принадлежит Белгородской области, занимающей по итогам 2013 года 33% от общих объемов по России и 64% по Центральному Федеральному округу. В Белгородском регионе расположены три крупнейших производителя свинины – ГК «Мираторг», Группа компаний «Агро-Белогорье» и АХ «БЭЗРК- Белгранкорм».

Среди крупнейших регионов производителей свинины и субпродуктов по итогам 2013 года находятся также Воронежская, Московская, Псковская и Челябинская области. В сравнении с 2012 годом отмечается рост показателей выпуска во всех регионах лидерах. Объемы производства в Белгородской области выросли на 35,1%, Воронежской на 28,9%, Московской области на 30%, значительно поднялись объемы в Псковском регионе - рост составил 97,7%. В Челябинской области в 2013 году выпуск свинины и субпродуктов вырос на 7%.

Доли ведущих регионов в производстве свинины и субпродуктов в 2012 г. и в 2013 г., %

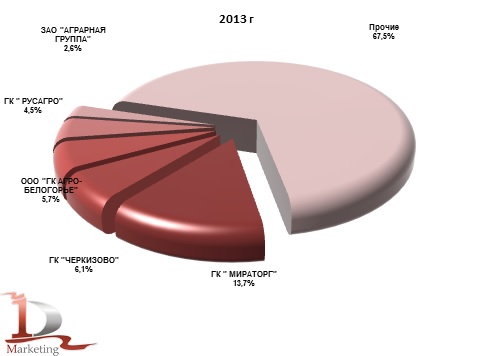

Крупнейшим производителей свинины в России является ГК «Мираторг». Объемы производства компании за три года выросли в 2,5 раза. Компания прочно удерживает лидерство на протяжение нескольких лет.

Второе место по объёмам занимает ГК «Черкизово», в состав которой входит 14 свинокомплексов общей мощностью 180 тыс. тонн в живом весе в год. В 2013 году объемы производства свинины в живом весе компанией значительно выросли, показатели увеличились на 37,3% к 2012 году, в 2012 году рост был в три раза ниже.

Темпы роста производства свинины ООО «ГК Агро – Белогорье» в 2013 году также ускорились, если в 2012 год объемы компании поднялись на 10,8%, то в 2013 уже 25,9%.

Доли компаний производителей свинины на убой в живом весе в 2013 г., %

по данным Союза Свиноводов России

Доля экспорта на рынке свинины незначительна, при этом большая часть поставок направляется в страны ТС. В отличие от структуры производства свинины, где порядка 86% приходится на охлажденную свинину, в импорте 95% приходится на замороженную свинину.

Импорт свинины и свиных субпродуктов, включая свиной жир, в 2013 году снизился на 15,5%. В частности импорт свинины (в том числе поставки из стран Таможенного Союза) уменьшился на 15,1% к 2012 году, ввоз свиного жира сократился на 8,6%. Поставки свиных субпродуктов в 2013 году сократились на 31,2%.

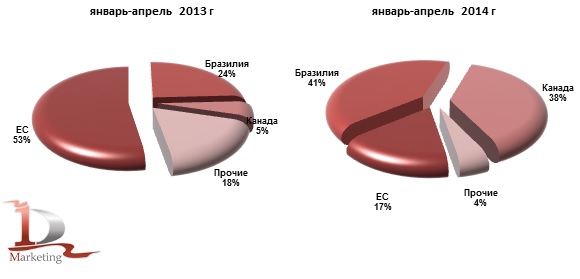

В 2014 году сдерживающими факторами для импорта свинины выступают запреты и ограничения РФ в отношении стран Евросоюза на поставки мясной продукции, связанные с выявлением вспышки африканской чумы свиней в Литве в конце января 2014 года, а затем и в Польше. Ситуацию усугубляют сложные отношения России и ЕС, сложившиеся из-за политической ситуации в Украине и вхождения крымского полуострова в состав Российской Федерации. Только за первые четыре месяца 2014 года совокупные объемы поставок свинины из Бразилии и Канады в 4,6 раза превысили импорт из стран ЕС. В январе-апреле 2014 года в сравнении с аналогичным периодом годом ранее импорт из стран Европейского союза сократился на 78,7%, в то время как объемы поставок бразильской свинины выросли на 10%, а канадского производства в 4,6 раза.

Доли стран производителей в импорте свинины в Россию в январе-апреле 2013 г. и январе-апреле 2014 г., %

За последние три года наблюдается сокращение доли импортируемой свинины в общем объеме рынка. Так, в 2011 году данный показатель составлял 55,2%, в 2013 году уже 41,6%. По оценке ID-Marketing, видимая емкость рынка свинины в 2013 году увеличилась на 5,8% к предыдущему периоду.

Подробную информацию о заводах производителях и потребителях свинины можно получить, заказав исследование Российский рынок свинины 2011-2013 гг.

-

Обзор производства мяса в регионах России: 2008-1 кв. 2009 гг.

Обзор производства мяса и субпродуктов в России в 2008-марте 2009 гг.

Актуальность: апрель 2012 г.

Источники: Федеральная служба государственной статистики -

Российский рынок свинины 2011-2013 гг.

В исследовании подробно представлен анализ производства свинины и субпродуктов в России в 2011-2013 гг. Проанализирован внешнеторговый рынок свинины охлажденной и замороженной, свиных субпродуктов. Также в исследовании проводится анализ основных потребляющих отраслей с выделением региональной структуры производства основных видов продукции, крупнейших участников отрасли. В отчете представлены данные по мировому рынку свинины. Также представлены тенденции на рынке на начало 2014 года.

Актуальность: январь 2014 г.

Источники: Внешнеторговая статистика, РОССТАТ, Данные иностранных статистических и аналитических агентств

39 000 ₽ -

Консервы из мяса КРС – импорт в Россию в 2012-2013 гг.

Статья посвящена анализу импорта в Россию консервов из мяса крупного рогатого скота в 2012-2013 гг. Приведена структура импортных поставок консервов из КРС, проанализированы основные иностранные производители, российские импортеры. Также в статье проанализировано внутреннее производство мясных консервов в России.

Актуальность: март 2014 г.

Источники: РОССТАТ, Внешнеторговая статистика -

Мясная промышленность в России в 2013 году

Статья посвящена анализу мясной промышленности России по состоянию на 2013 год. Рассмотрены такие аспекты, как поголовье животных по видам и организациям, объемы производства мяса в живом в убойном весе, производство мяса по видам – говядина, баранина, свинина, мясо птицы.

Актуальность: август 2014 г.

Источники: РОССТАТ